キャッシュレス決済の加盟店は売上に対して一定の決済手数料を負担する必要があります。

これらの決済手数料に対する消費税の取扱いは、決済手段や契約先によって異なる場合があります。

この記事では、各キャッシュレス決済における決済手数料の消費税が課税されるのか、非課税となるのかを明確にし、消費税の取り扱いについて徹底解説します。

決済手数料にかかる消費税の取り扱いは「決済手段」と「契約内容」で決まる

一般的にキャッシュレス決済の消費税の取扱いは、以下の2つの要素で決まります。

- 【決済手段】ポストペイ式かプリペイド式か

- 【契約内容】債権譲渡契約か仲介契約か

【決済手段】ポストペイ式かプリペイド式か

- ポストペイ式(後払い)のキャッシュレス決済

非課税対象 - プリペイド式(前払い)のキャッシュレス決済

課税対象

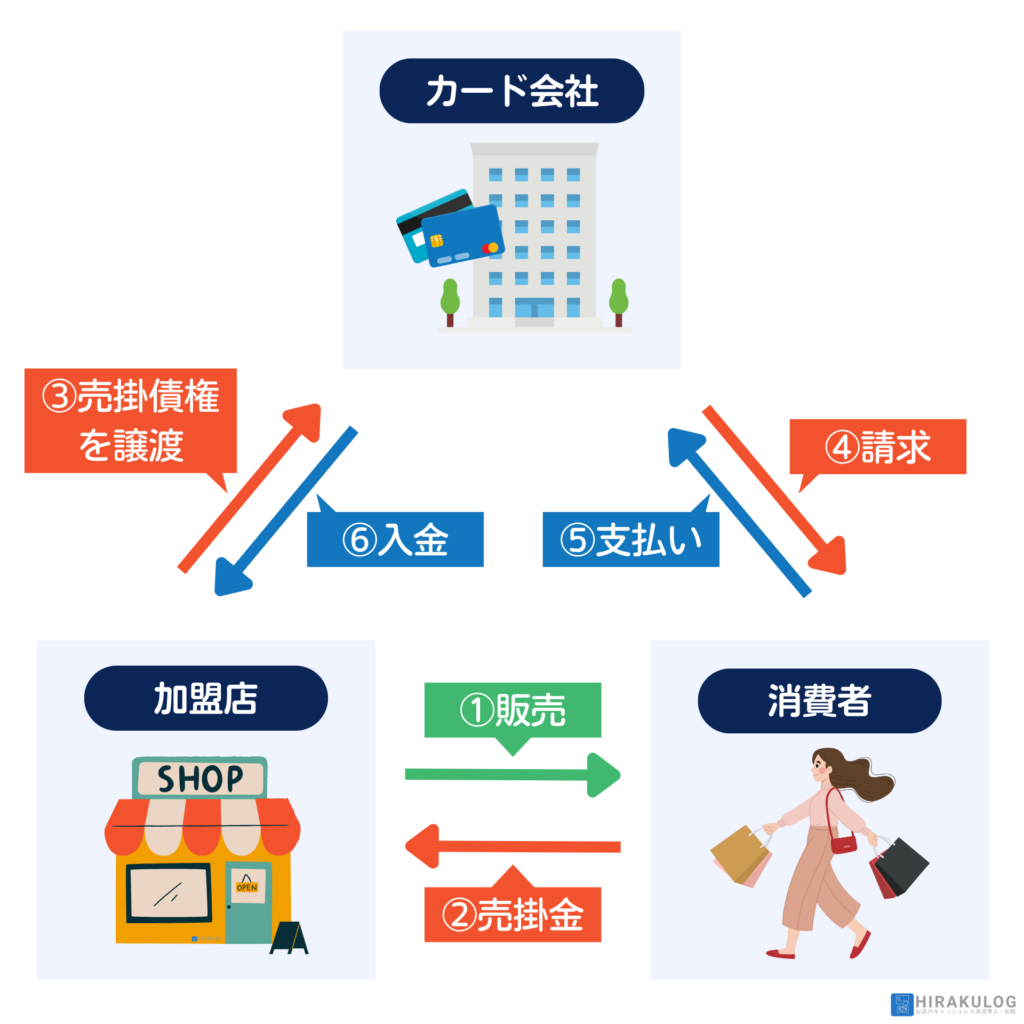

ポストペイ式(後払い)の場合

クレジットカード決済などポストペイ式(後払い)のキャッシュレス決済は、消費者に対して売掛金が発生します。これにかかる決済手数料は、加盟店が持つ売掛金をカード会社に譲渡する対価として支払われるものです。

消費税法では、売掛金など債権譲渡の際に生じる手数料は非課税対象とされているため、クレジット決済等のポストペイ式(後払い)のキャッシュレス決済は非課税となります。

プリペイド式(前払い)の場合

一方で、交通系電子マネーなどプリペイド式(前払い)のキャッシュレス決済では、消費者が事前に残高チャージという形でお金を電子マネーに変えています。そのため、消費者に対して売掛金は発生しません。

つまり、加盟店が現金の代わりに電子マネーで支払いを受けるサービスの利用に対する対価となるため、プリペイド式(前払い)のキャッシュレス決済にかかる決済手数料は消費税の課税対象となります。

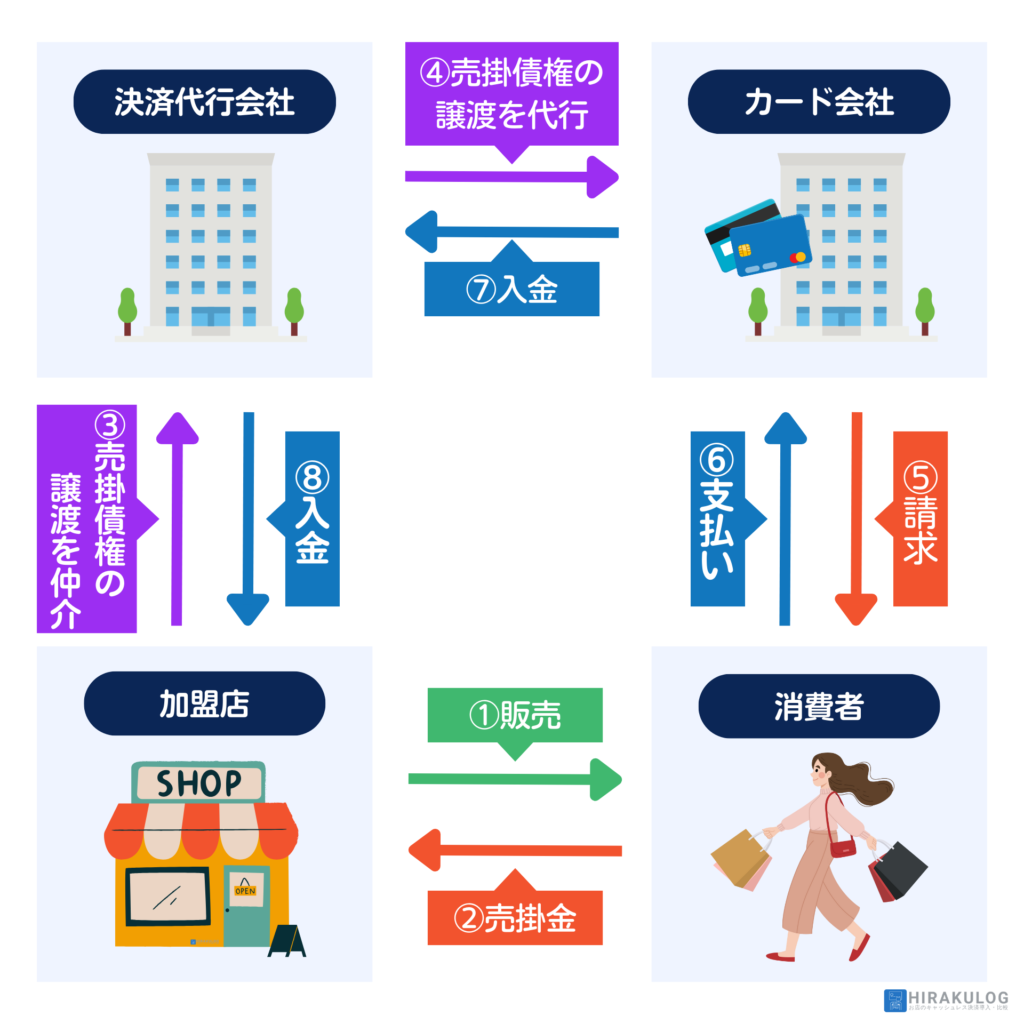

【契約内容】債権譲渡契約か仲介契約か

キャッシュレス決済を導入する上で、カード会社と直接契約するケースは稀です。なぜなら、VISAやMastercard、JCBといったカード会社と個々に契約を結ぶことは、非常に手間が掛かります。

そのため、決済代行会社と契約し、一括して導入すること一般的です。しかし、決済代行会社を利用する場合、契約内容によっては、ポストペイ式(後払い)のキャッシュレス決済の手数料も課税対象となります。

- 債権譲渡契約の場合

- ポストペイ式(後払い)のキャッシュレス決済

非課税対象 - プリペイド式(前払い)のキャッシュレス決済

課税対象

- ポストペイ式(後払い)のキャッシュレス決済

- 仲介契約の場合

- 決済手段を問わず

課税対象

- 決済手段を問わず

債権譲渡契約の場合

この契約では、加盟店の債権譲渡先がカード会社ではなく、決済代行会社となるだけで、カード会社と直接契約する場合と消費税の取り扱いに変わりはありません。

決済手数料の取り扱いは、ポストペイ式(後払い)は非課税対象、プリペイド式は課税対象です。

仲介契約の場合

この契約では、決済代行会社への債権譲渡は行われません。決済代行会社は、加盟店からカード会社への債権譲渡を仲介し、代行します。

この場合にかかる決済手数料は、「カード会社への売掛債権の譲渡を仲介するサービス」に対する対価として支払われるため、消費税の課税対象となります。

【決済手段別】決済手数料にかかる消費税の取り扱い

これまでの内容を踏まえて、決済手段と契約先による決済手数料の消費税の取り扱いについて、以下の表にまとめました。

| 決済手段 | 契約先 | 決済手数料の消費税取扱い | |

|---|---|---|---|

| クレジット決済 クレジットカード デビットカード ポストペイ式電子マネー (iD・QUIC Pay) | カード会社と直接 | 非課税 | |

| 決済代行会社 | 債権譲渡契約 | 非課税 | |

| 仲介契約 | 課税 | ||

| プリペイド式電子マネー (交通系・nanaco・WAON) | 契約先を問わず | 課税 | |

| QRコード決済 | QRコード決済サービスと直接 | 課税 ※一部、非課税の場合あり | |

| 決済代行会社 | 債権譲渡契約 | 課税 ※一部、非課税の場合あり | |

| 仲介契約 | 課税 | ||

続いて、決済手段別にさらに詳しく解説していきます。

クレジット決済の手数料にかかる消費税の取扱い

該当する決済ブランド

| カードブランド |  VISA VISA Mastercard Mastercard AMEX AMEX JCB JCB DinersClub DinersClub Discover Discover 銀聯 銀聯 |

|---|---|

| 電子マネー |  iD iD QUICPay QUICPay |

クレジットカードやポストペイ式電子マネーなど、クレジット決済における手数料の消費税は、契約先によって異なります。

| 契約先 | 決済手数料の消費税取扱い | |

|---|---|---|

| カード会社と直接 | 非課税 | |

| 決済代行会社 | 債権譲渡契約 | 非課税 |

| 仲介契約 | 課税 | |

カード会社や決済代行会社と債権譲渡契約を交わしている場合、手数料は非課税となります。

なお、デビットカードは銀行口座から直接引き落とされるため、一見、プリペイド式の決済手段のようですが、代金相当額の預金という債権を移転する扱いなので、非課税となります。

一方、決済代行会社と仲介的な契約を交わしている場合、「カード会社への債権譲渡を仲介するサービス」への対価としての手数料は課税対象です。

決済代行会社によっては、決済ブランドごとに「債権譲渡契約」と「仲介的な契約」が分かれている場合があります。例えば、PayPay株式会社の『PayCAS』では、VISA、Mastercardは非課税、その他のカードブランドは課税対象となっています。

プリペイド式電子マネー決済の手数料にかかる消費税の取扱い

該当する決済ブランド

| 電子マネー |  nanaco nanaco WAON WAON 交通系IC詳細 交通系IC詳細 |

|---|

プリペイド式電子マネーの決済手数料にかかる消費税は、契約先に関わらず課税対象となります。

| 契約先 | 決済手数料の消費税取扱い |

|---|---|

| 契約先を問わず | 課税 |

プリペイド式電子マネーの決済手数料の相場は3.24%(税別2.95%)です。

補足

決済代行会社の提供するサービスは事業者向けであるため、消費税の総額表示義務の対象外です。

サービスによっては、ホームページ上に記載の決済手数料を税別表記しているものもあるため、注意が必要です。

QRコード決済の手数料にかかる消費税の取扱い

該当する決済ブランド(主要4社)

| QRコード決済 |  楽天PAY 楽天PAY PayPay PayPay d払い d払い auPAY auPAY |

|---|

QRコード決済の決済手数料は、基本的には課税対象です。しかし、手数料の一部が非課税対象となる場合があります。

| 契約先 | 決済手数料の消費税取扱い | |

|---|---|---|

| QRコード決済サービスと直接 | 課税 ※一部、非課税の場合あり | |

| 決済代行会社 | 債権譲渡契約 | 課税 ※一部、非課税の場合あり |

| 仲介契約 | 課税 | |

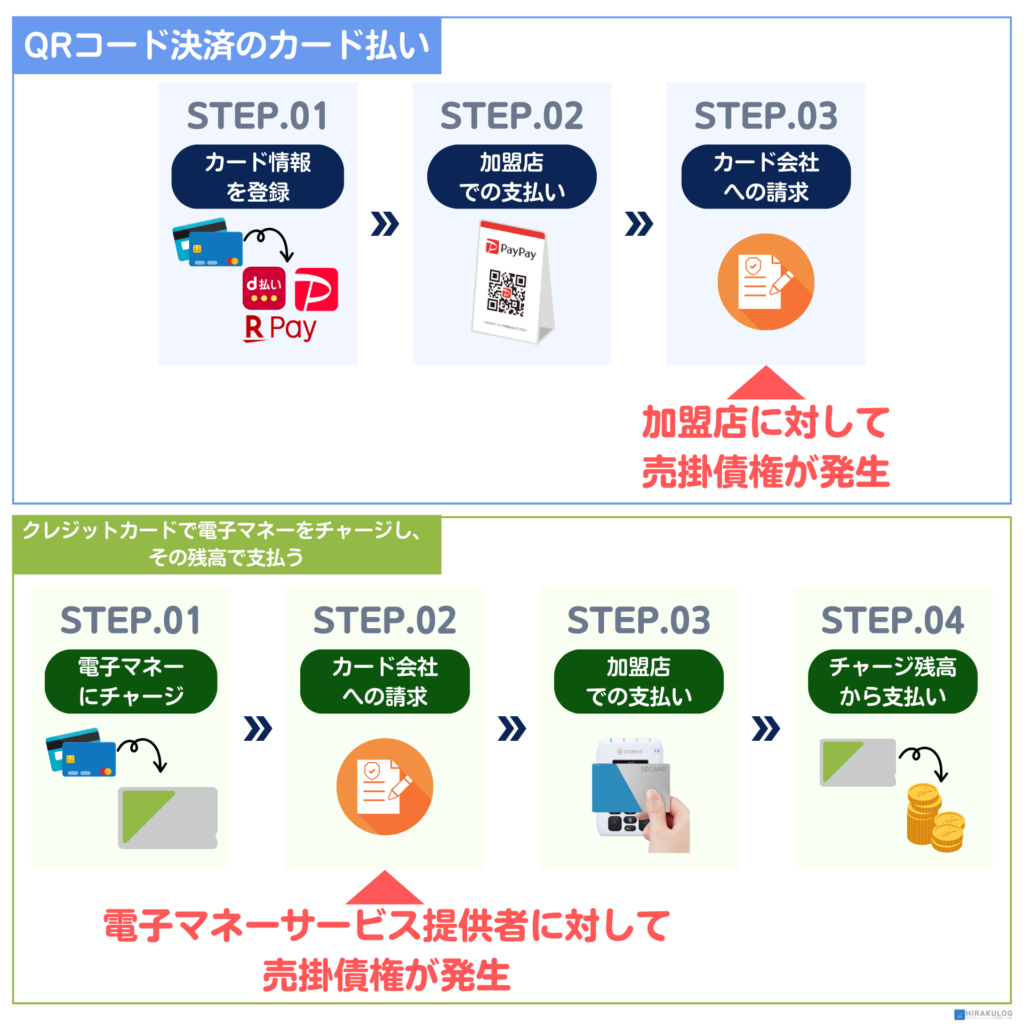

これは、一部のQRコード決済では、「事前にチャージした残高から支払う方法」の他に「アプリを通じてカード決済ができる」ことに起因します。

カード払いでは、加盟店に対して売掛債権が発生します。

一見、プリペイド式電子マネーの残高チャージにクレジットカードを使用するのと同じようですが、チャージ時にクレジットカードを使用する場合は、電子マネーサービス提供者に対して売掛債権が発生します。

つまり、QRコード決済は支払い方法によって、消費税の取り扱いが異なります。

- 残高払い時決済手数料は課税対象

- カード払い時決済手数料は非課税対象

ただし、決済手数料の消費税の取り扱いは、「QRコード決済サービス」や「決済代行会社」との契約内容によって異なります。

例えば、『PayPay』などのサービスでは、手数料が決済システムの利用料とみなされ、支払い方法に関わらず課税対象となります。

【決済代行別】決済手数料にかかる消費税の取扱い比較一覧

結局のところ、キャッシュレス決済の手数料にかかる消費税の取り扱いは、カード会社や決済代行会社との契約内容によります。

ここでは、人気の決済代行サービスをいくつかピックアップして、各社の手数料にかかる消費税の取り扱いをまとめました。

| 決済サービス | カード決済 | 電子マネー決済 | QRコード決済 | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

VISA/Mastercard | JCB | AMEX/Diners Club/DISCOVER | UnionPay(銀聯) | iD | QUICPay | 交通系電子マネー | nanaco/WAON/楽天EDY | PayPay | d払い | auPAY | 楽天Pay | |

Airペイ Airペイ | 非課税3.24% | 非課税3.24% | 非課税3.24% | 非課税3.24% | 非課税3.24% | 非課税3.24% | 課税3.24% (税別2.95%) | 非対応 | 課税3.24% (税別2.95%) | 課税3.24% (税別2.95%) | 課税3.24% (税別2.95%) | 課税3.24% (税別2.95%) |

Square Square | 非課税3.25% | 非課税3.25% | 非課税3.25% | 非対応 | 非課税3.25% | 非課税3.25% | 課税3.25% (税別2.95%) | 非対応 | 課税3.25% (税別2.95%) | 非対応 | 非対応 | 非対応 |

STORES 決済 (旧:Coiney) STORES 決済 (旧:Coiney) | 非課税3.24% | 非課税3.24% | 非課税3.24% | 非対応 | 非対応 | 非対応 | 課税1.98% (税別1.80%) | 非対応 | 非対応 | 非対応 | 非対応 | 非対応 |

stera pack stera pack | 税区分は非公開 2.70~3.24% | 税区分は非公開 3.24% | 税区分は非公開 3.24% | 税区分は非公開 3.24% | 税区分は非公開 3.24% | 税区分は非公開 3.24% | 税区分は非公開 3.24% | 税区分は非公開 3.24% | 税区分は非公開 3.24% | 税区分は非公開 3.24% | 税区分は非公開 3.24% | 税区分は非公開 3.24% |

stera pack for クリニック stera pack for クリニック※医療機関限定 | 税区分は非公開 1.50% | ※要問合せ | ※要問合せ | 税区分は非公開 3.24% | 税区分は非公開 3.24% | ※要問合せ | 税区分は非公開 3.24% | 税区分は非公開 3.24% | 税区分は非公開 3.24% | 税区分は非公開 3.24% | 税区分は非公開 3.24% | 税区分は非公開 3.24% |

| 非課税2.80% | 課税3.56% (税別3.24%) | 課税3.56% (税別3.24%) | 非課税3.24% | 課税3.24% (税別2.95%) | 課税3.56% (税別3.24%) | 課税3.24% (税別2.95%) | 課税3.24% (税別2.95%) | 課税3.08% (税別2.80%) | 課税3.24% (税別2.95%) | 課税3.24% (税別2.95%) | 課税3.24% (税別2.95%) |

楽天ペイ 楽天ペイ | 非課税3.24% | 非課税3.24% | 非課税3.24% | 非対応 | 非課税3.24% | 非課税3.24% | 課税3.24% (税別2.95%) | 課税3.24% (税別2.95%) | 非対応 | 非対応 | 課税3.24% (税別2.95%) | 課税3.24% (税別2.95%) カード払いは非課税3.24% |

| 非対応 | 非対応 | 非対応 | 非対応 | 非対応 | 非対応 | 非対応 | 非対応 | 課税1.76~2.178% (税別1.60~1.98%) | 非対応 | 非対応 | 非対応 |

この表から決済代行サービスによって、決済手数料に対する消費税の取り扱いが異なることが分かります。

また、『stera pack ![]() 』のように、消費税の取り扱いが課税対象なのか、税込か税抜かすら開示していないサービスもあります。

』のように、消費税の取り扱いが課税対象なのか、税込か税抜かすら開示していないサービスもあります。

ここからは以下の2点について詳しく解説します。

- 消費税の取り扱いによる実質的な手数料負担の違い

- 消費税の取り扱いの不透明さがもたらす懸念点

消費税の取り扱いによる実質的な手数料負担の違い

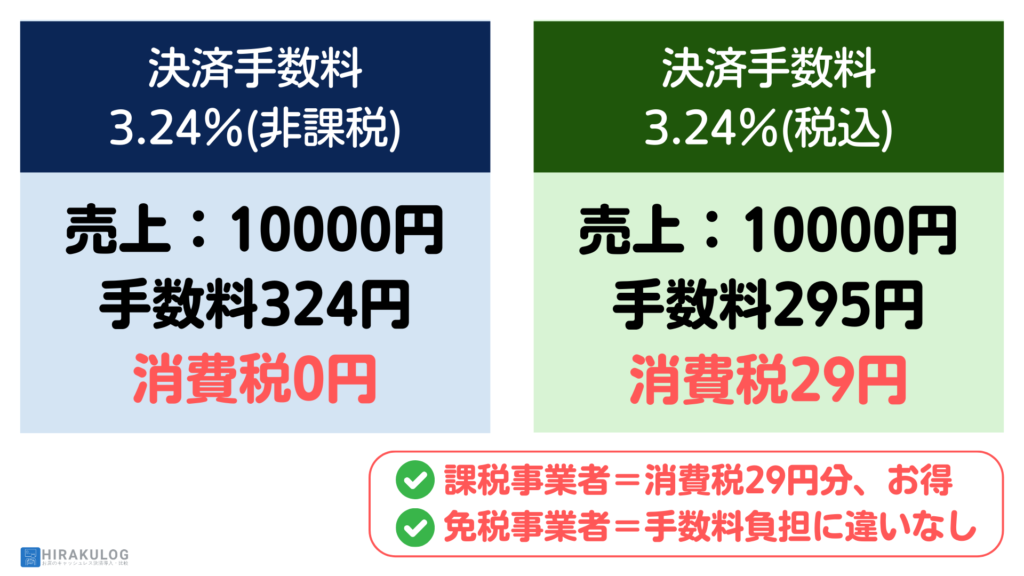

決済手数料の消費税の取り扱いによって、同じ料率であっても実質的な手数料負担に差が生じることがあります。

例えば、「非課税の料率3.24%のサービス」と「課税の料率が税込3.24%(税別2.95%)のサービス」を比較した場合、課税事業者であれば仕入れ税額控除を受けられるため、後者の方が実質的な手数料負担が約10%低くなります。

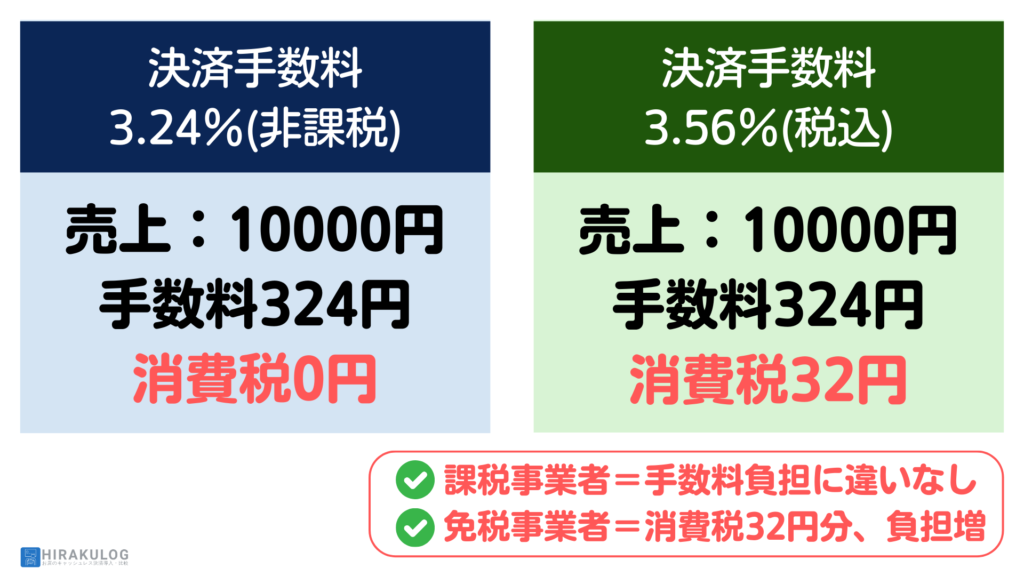

一方で、「非課税の料率3.24%のサービス」と、「課税の料率が税込3.56%(税抜3.24%)のサービス」を比較すると、課税事業者では手数料負担に変わりはありませんが、免税事業者の場合は仕入れ税額控除が受けられないため、後者の方が実質的な手数料負担が約10%大きくなります。

したがって、決済手数料の負担を最小限に抑えたいのであれば、消費税の取り扱いを考慮した上でサービスを選ぶことが重要です。

消費税の取り扱いの不透明さがもたらす懸念点

多くの決済サービスは、各決済ブランドごとに決済手数料の消費税を開示していますが、『stera pack ![]() 』では非公開です。

』では非公開です。

『stera pack ![]() 』の導入を検討していた際、カスタマーサポートに問い合わせたところ、同じ決済ブランドであっても課税対象となる場合と非課税になる場合があるため、消費税の取り扱いが開示されていないとの回答を受けました。

』の導入を検討していた際、カスタマーサポートに問い合わせたところ、同じ決済ブランドであっても課税対象となる場合と非課税になる場合があるため、消費税の取り扱いが開示されていないとの回答を受けました。

具体的にどの決済ブランドを指しているか、詳細は教えてもらえませんでしたが、恐らく『QRコード決済の決済手数料の消費税の取扱い』で解説した支払い方法による売掛金の発生先による影響が考えられます。

さらに、税込か税抜かも明示されていません。仮に、決済手数料3.24%の決済ブランドが課税対象かつ税抜表示の場合、他社と比較して手数料負担が大きくなる可能性があります。

事業者間取引では消費税の総額表示義務が適用されないため、この点は特に注意が必要です。

このように、消費税の取り扱いが不透明なサービスを利用する際は、他社サービスより手数料負担が増えるリスクを考慮した上でサービスを選ぶことをおすすめします。

まとめ

- ポストペイ式(後払い)のキャッシュレス決済

非課税対象 - プリペイド式(前払い)のキャッシュレス決済

課税対象 - 決済代行会社を介する場合

契約内容によって消費税の取り扱いが異なる

以上、キャッシュレス決済の手数料にかかる消費税の取り扱いについて解説しました。

すでにキャッシュレス決済を導入している場合は、毎月の明細で手数料と消費税を確認するのが最も確実です。

これからキャッシュレス決済を導入する予定の方は、各決済代行サービスのウェブサイトに記載されている手数料の消費税の取り扱いを確認することをおすすめします。

以下の2社は、契約の縛りがなく、最低限の費用負担で利用できるので、これからキャッシュレス決済を導入する方に特におすすめのサービスです。