JCBの加盟店手数料(決済手数料)って高いなぁ…

キャッシュレス決済の急速な普及に伴い、店舗運営者の中には、JCBの加盟店手数料(決済手数料)がVISAやMastercardと比較して高いイメージをお持ちの方も多いのではないでしょうか?

実際のところ、VISAやMastercardと比較してJCBの加盟店手数料(決済手数料)は高く設定されていたことが多いです。

本記事では、JCBの加盟店手数料(決済手数料)の実態を解説していきます。さらに、コストを抑えつつJCB決済に対応できるおすすめの決済サービスも紹介します。

また、それぞれのサービスの特徴や、JCBに対応したくない場合の選択肢も提供します。自店舗に最適な決済サービスを見つけ、効率的にキャッシュレス決済を導入するための情報をぜひご覧ください。

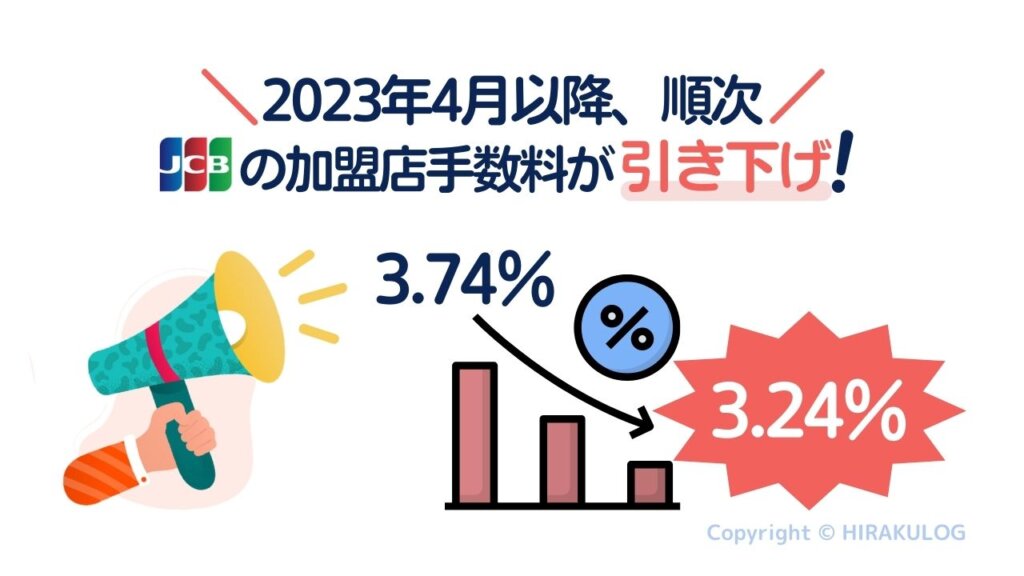

2023年4月1日から加盟店手数料(決済手数料)が3.24%に順次引き下げが発表!

2023年4月1日から順次、決済代行サービス各社でJCBの加盟店手数料(決済手数料)が3.74%から3.24%※へと引き下げられることが発表されました。

※Squareのみ3.25%

現在、『Airペイ(エアペイ)![]()

![]()

![]()

![]()

![]()

![]()

この動きは、おそらくJCBが主導した手数料引き下げと見られ、他の決済代行サービスも今後引き下げを進める可能性があります。

この引き下げにより、JCBの加盟店手数料(決済手数料)はVISA、Mastercardの料率と同水準になります。

詳しくは以下の記事をご覧ください。

【結論】JCBの加盟店手数料は他の国際ブランドと比較して「横並び」か「わずかに高い」

JCBの加盟店手数料(決済手数料)は高いと言われますが、具体的にはどの程度高いのでしょうか?

具体的な違いを見るために、加盟店手数料(決済手数料)を開示している決済代行サービスの手数料率を比較してみましょう。

ここでは比較対象としてVISAの手数料率も記載しておきます。

上記の通り、JCBの決済手数料は3.24~3.25%で、VISAと比較しても横並びです。

『stera pack』と『PayCas』では、VISAの方が手数料が低く設定されていますが、月額サービス利用料が発生します。そのため、カード決済の売上が少ない加盟店では、かえってコストが高くつく可能性があります。

また、VISA以外のキャッシュレス決済の手数料相場は3.24%であることから、JCBの手数料は決して高い水準ではありません。

『PayCas』では、JCBの決済手数料に消費税が課税されるため、3.56%と他社より高く設定されています。しかし、他の決済サービスは非課税なので、課税事業者であれば実質的な負担は変わりません。

ではなぜ、JCBは手数料が高いと言われるのか、続けてみていきましょう。

JCBの加盟店手数料(決済手数料)が高いと言われる理由

今でこそJCBの加盟店手数料(決済手数料)は3.24%ですが、2015~2016年頃までは加盟店手数料(決済手数料)が4%を超えるなど、VISA、Mastercardに比べて非常に高い料率が設定されることは珍しくありませんでした。

この当時の料率の高さが現在も「JCB=加盟店手数料(決済手数料)が高い」というイメージを与えているのです。

私が以前働いていた飲食店が導入していた銀行系の決済端末ではJCBの加盟店手数料(決済手数料)4.5%とかなり高い料率が設定されておりました。

しかし、2016年12月にはAirペイ(エアペイ)![]()

![]()

今でこそAirペイ(エアペイ)のように加盟店手数料(決済手数料)を開示する決済代行サービスは珍しくありませんが、このような決済サービスが増えてきたのは2015~2016年前後です。

これ以前は、加盟店審査で事業規模や決済額から加盟店手数料(決済手数料)が加盟店ごとに決められることが一般的でした。

つまり、加盟店手数料(決済手数料)の相場が今よりもブラックボックス化していたため、JCBは強気な決済手数料を設定できたというわけですね。

JCBの加盟店手数料(決済手数料)がVISA、Mastercardに比べて高い理由は?

JCBの加盟店手数料(決済手数料)がVISA、Mastercardといったカードブランドに比べて高く設定される背景には以下のような理由が挙げられます。

- JCBの市場シェアとブランド力

- サービス提供におけるコスト

- 加盟店手数料(決済手数料)がブラックボックスであった過去

これらの理由から、JCBの加盟店手数料(決済手数料)がVISA、Mastercardに比べて高いとされています。

しかし、決済サービスが多様化し、競争が激しくなる中で、今後もJCBの手数料が他のカードブランドと比較して高いままであるかどうかは、市場状況やサービスの進化によって変わる可能性があります。

それでは「JCBの手数料が高い理由」を一つずつ解説していきます。

JCBの市場シェアとブランド力

JCBは、日本国内で非常に強い市場シェアとブランド力を持っており、多くの人々が利用しています。

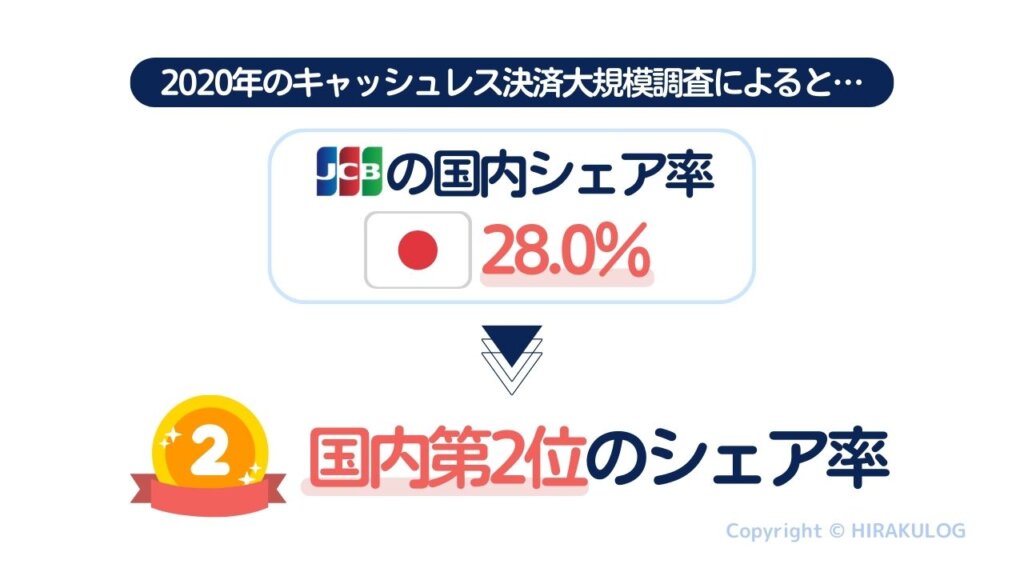

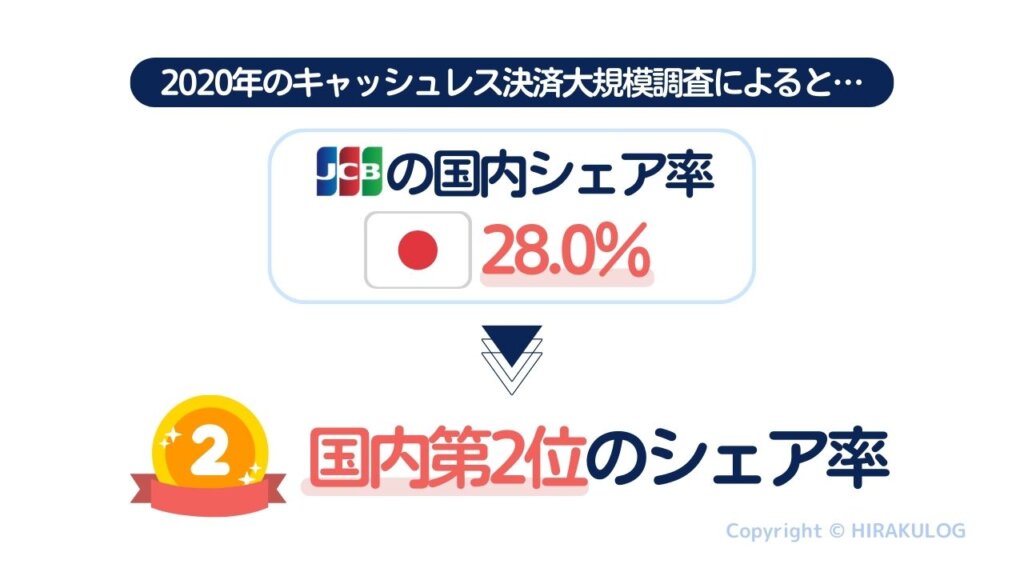

2020年に行われたキャッシュレス決済大規模調査※1では、JCBの国内シェアは28.0%という結果になりました。これはVISAに次ぐ国内第二位のシェア率です。

また、JCBは日本発の国際カードブランドであり、その信頼性は高く評価されています。日本の顧客にとっては、日本の文化やサービス品質に精通していることが安心感をもたらしています。

こうした信頼性と市場性が加盟店がJCBを受け入れる理由の一つとなっており、JCBは手数料を高く設定することができます。

サービス提供における運営コスト

次に、サービス提供における運営コストも影響しています。

JCBは国際ブランドでありながら、

- カード発行会社であるイシュア

- 加盟店契約・管理会社であるアクワイアラ

全ての役割を担っており、それに伴う運営コストがかかります。

一方、VISAやMastercardは、カード発行や加盟店契約は自社で行わず、加盟銀行や決済処理会社などパートナー企業を通じてネットワークを運営しているため、運営コストが分散されます。

※JCBのカード発行業務は自社発行とパートナー企業の両方で行われています。

このような運営体制の違いによって、JCBの運営コストがVISAやMastercardよりも高くなるわけです。これがJCBの手数料が他のカードブランドに比べて高く設定される理由の一つになっています。

加盟店手数料(決済手数料)がブラックボックスであった過去

過去には、加盟店手数料(決済手数料)がブラックボックスであったことも理由の一つです。

以前は、決済手数料が加盟店ごとに異なり、相場が不透明だったため、JCBは強気な手数料を設定できました。

しかしながら、現代では状況が大きく変わっています。売上規模や事業規模に関わらず、一律の決済手数料で導入できる決済代行サービスが増加し、

しかし、現在は、売上規模や事業規模に関わらず一律の決済手数料で導入可能な決済代行サービスが増えており、手数料の透明性が向上しています。

さらに、公正取引委員会及び経済産業省の働きかけにより、VISA、Mastercard、銀聯の3社はインターチェンジフィーの標準料率を公表するようになりました。これに伴い、JCBとしても決済手数料を引き下げる動きを見せています。

今後、決済業界の競争が続く中で、JCBの加盟店手数料(決済手数料)も引き続き変化する可能性があります。市場状況やサービスの進化によって、加盟店や消費者にとってより魅力的な決済環境が整備されることに期待できるでしょう。

お店はJCB決済に対応すべき?JCBの需要とコストから対応の必要性を考察

結論から言うとクレジットカード決済を導入するのであればJCB決済には対応すべきです。

- 国際カードブランドにおけるJCBの国内シェアは28.0%

- JCBの国内における会員数は1億1,137万人

- JCB決済に対応するコストは年々下がってきている

つまり、日本国内におけるシェアが多く、JCB決済に対応するコストが他のカードブランドと遜色ないレベルまで下がってきているのです。

上記3つについてそれぞれ解説していきます。

国際カードブランドにおけるJCBの国内シェアは28.0%

繰り返しになりますが、2020年に行われたキャッシュレス決済大規模調査※1では、JCBの国内シェアは28.0%という結果になりました。これはVISAに次ぐ国内第二位のシェア率です。

日本国内における国際ブランドシェアは以下の通り。

| 決済ブランド | 利用されたカードのシェア率 |

|---|---|

| 50.8% |

| 28.0% |

| 17.8% |

| 3.1% |

| 0.3% |

| 0.1% |

そもそも、お店がキャッシュレス決済に対応する目的は、利便性向上による売上アップや機会損失を防ぐためです。

JCBの国内シェアは28%というデータからカード決済の約3~4回に1回は使われていることになり、対応すべき決済手段と言えるでしょう。

JCBの国内における会員数は1億1,137万人

2020年9月時点のJCBの会員数は世界で1億4,000万人※2を超え、日本国内では1億1,137万人※2です。

JCBカードの多くは日本国内で発行されており、その数は日本の総人口の約9割にあたります。

ちなみに「日本国内の人口は約1億2,500万人なので、9割以上がJCBカードを持っているのか」というと、そういうわけではありません。

1億1,137万人という数字は株式会社JCBが発行している人数だけでなく、日本のJCBカード発行会社が発行している人数を含めた数字です。

日本のJCBカード発行会社はJCBグループだけでも約80社以上あり、パートナー企業では約50社以上あります。また、家族カードや法人カード、デビットカードも存在するため、純粋な保有者数ではありません。

純粋な保有者数はJCBが公表していないため、把握することはできませんが、国内シェア2位のカードブランドということを加味すると相当な数に及ぶことに違いはないでしょう。

JCB決済に対応するコストは年々下がってきている

お店がキャッシュレス対応する上で重要なのは使われる決済手段にしっかりと対応することです。この点についてはJCB決済のシェア率と会員数から需要が多いことはわかりました。

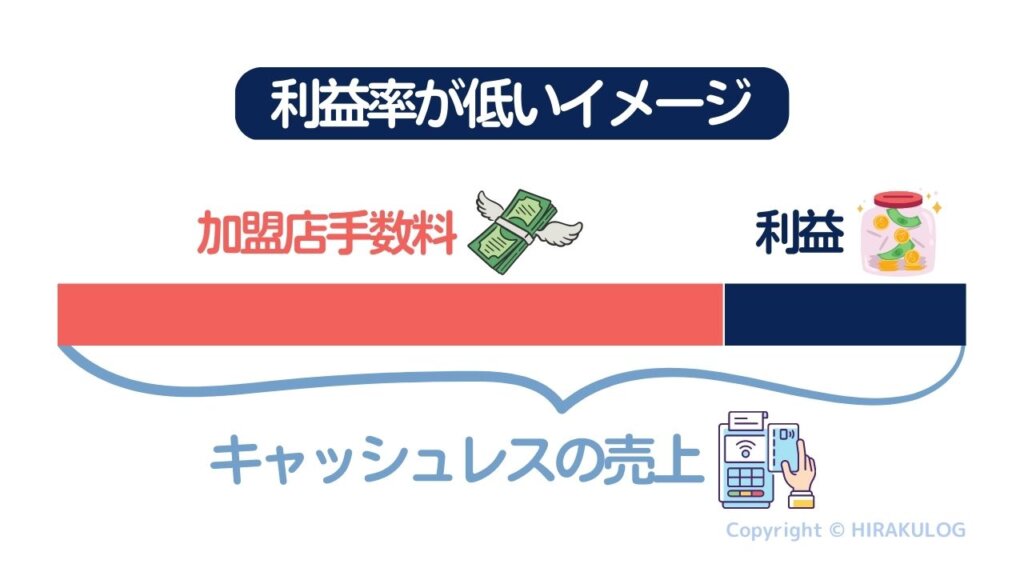

しかし、キャッシュレス化する上で店舗が負担する加盟店手数料があまりにも高いと利益率が下がってしまいます。

繰り返しになりますが、JCBの加盟店手数料(決済手数料)は年々下がってきております。

『Airペイ(エアペイ)![]()

![]()

![]()

![]()

つまり、Visaやmastercardに対応するのとコスト的な違いはなくなるため、JCBにも対応すべきと言えます。

もちろん、決済代行サービスによって加盟店手数料(決済手数料)は異なるので、少しでも安価なものを選ぶべきでしょう。

加盟店手数料で選ぶ!JCB決済に対応できる決済サービス5選

少しでも加盟店手数料を抑えてJCB決済に対応したいという場合には、以下の5つの決済サービスがおすすめです。

- Airペイ(公式:https://airregi.jp/payment/

…今ならiPad&カードリーダーが無料! - Square(公式:https://squareup.com/jp/ja

…事業実績のない個人事業主でもOK!審査結果は最短15分 - STORES決済(公式:https://stores.jp/payments/

…業界最安水準!決済手数料1.98%~利用可 - stera pack(公式:https://www.smbc-gp.co.jp/stera/

…プリンター一体型のマルチ決済端末!決済手数料2.70%~利用可! - PayCas(公式:

…VISA、Mastercard、PayPayの手数料が他社より安い!

各決済サービスについて簡単に紹介していきたいと思います。

Airペイ…今ならiPad&カードリーダーが無料!

『Airペイ(エアペイ)![]()

![]()

![]()

![]()

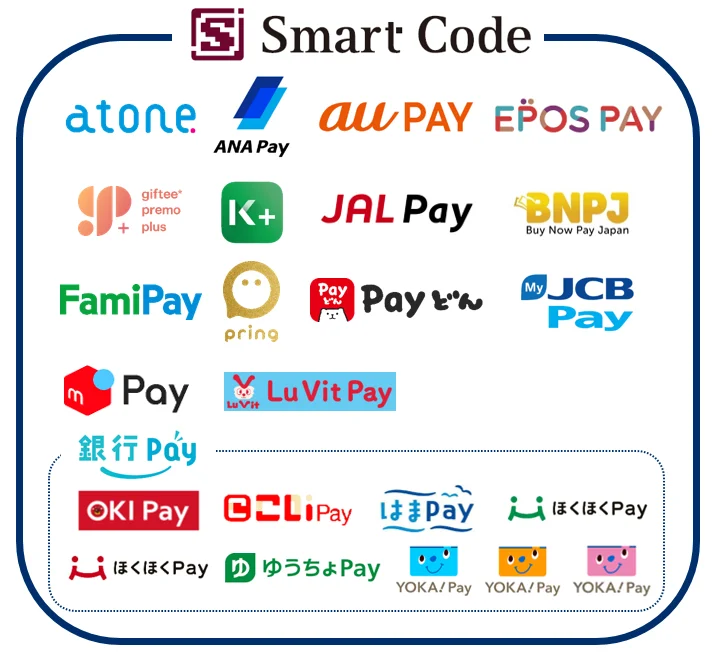

また、『全63種』もの決済手段に対応できるため、国内のキャッシュレス需要に網羅的に対応できます。

今なら"iPadと決済端末"が無料

Square(スクエア)…事業実績のない個人事業主でもOK!審査結果は最短15分

『Square(スクエア)

申し込みはWEB上で完結し、面倒な書類提出は不要です。審査結果は最短で15分でわかるため、審査に不安のある方やカード決済にすぐ対応したい方におすすめです。

さらに、4980円と低価格なカードリーダーはAndroidとiOSの両方に対応しており、導入コストを抑えることができます。

【申込無料】審査結果がすぐわかる!

STORES決済…業界最安水準!決済手数料1.98%~利用可

『STORES 決済 (旧:Coiney)![]()

![]()

また、決済に必要なカードリーダーは無料提供され、iOSまたは、androidのスマホやタブレットがあれば初期費用0円ではじめられます。

利用できる決済手段は多くはありませんが、平均的な決済手数料が低く、コスト削減を重視する店舗にとくにおすすめです。

【導入無料】交通系電子マネーの決済手数料1.98%

stera pack(ステラパック)…プリンター一体型のマルチ決済端末!決済手数料2.70%~利用可!

『stera pack ![]()

![]()

さらに、周辺機器不要のマルチ決済端末『stera terminal』が導入時に無料で提供されます。端末が故障した場合も、永久保証により無料交換が可能です。また、レシートロール紙も無料で追加発注できます。

月額費用は3300円かかりますが、今なら1年間、月額無料で使える『お試しプラン』を提供しています。

つまり、リスクを気にせずに高性能なマルチ決済端末を試すことができます。カード決済が多く、コスト面を重視する方には特におすすめです。

【初期費用0円】決済手数料2.70%~!

PayCas…VISA、Mastercard、PayPayの手数料が他社より安い!

『

プリンターとネット通信機能を備えたマルチ決済端末『PayCas』が無料提供されるため、初期費用は0円で導入できます。

注意点として、既に他社の決済サービスと契約している場合は『PayCas』の導入ができない可能性があります。また、JCBやAMEXなどの決済手数料は課税対象となるため、免税事業者が『PayCas』を導入する場合、一部の手数料負担が他社より大きくなります。

【導入無料】VISA・Mastercard・PayPayの手数料が安い!

どうしてもJCBに対応したくない場合は導入すべき決済サービスに注意しよう

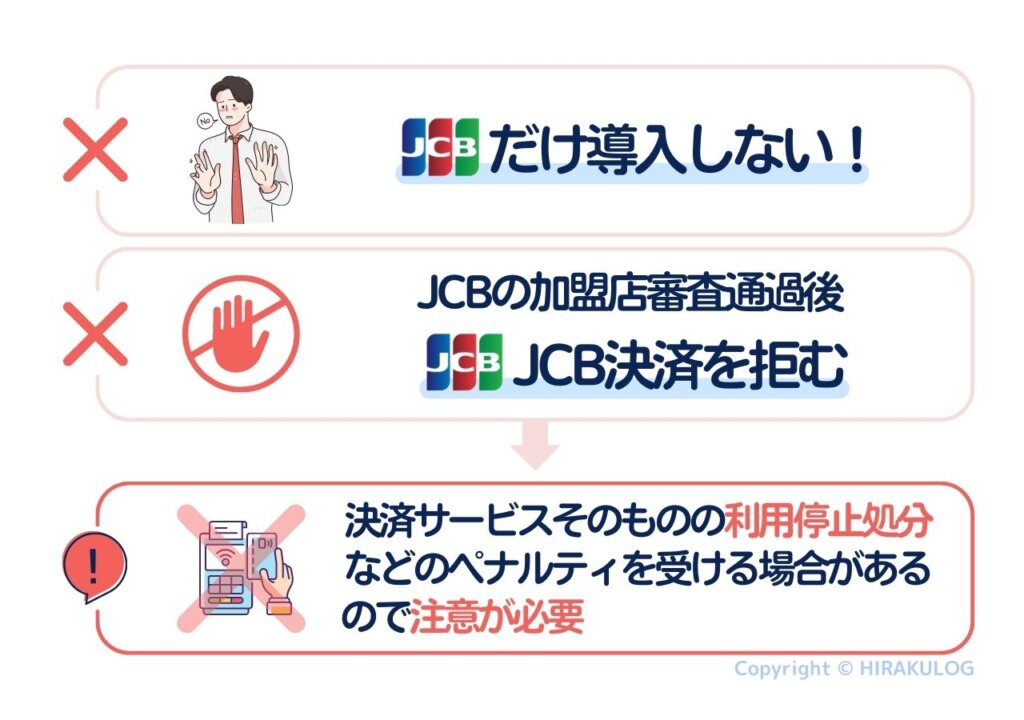

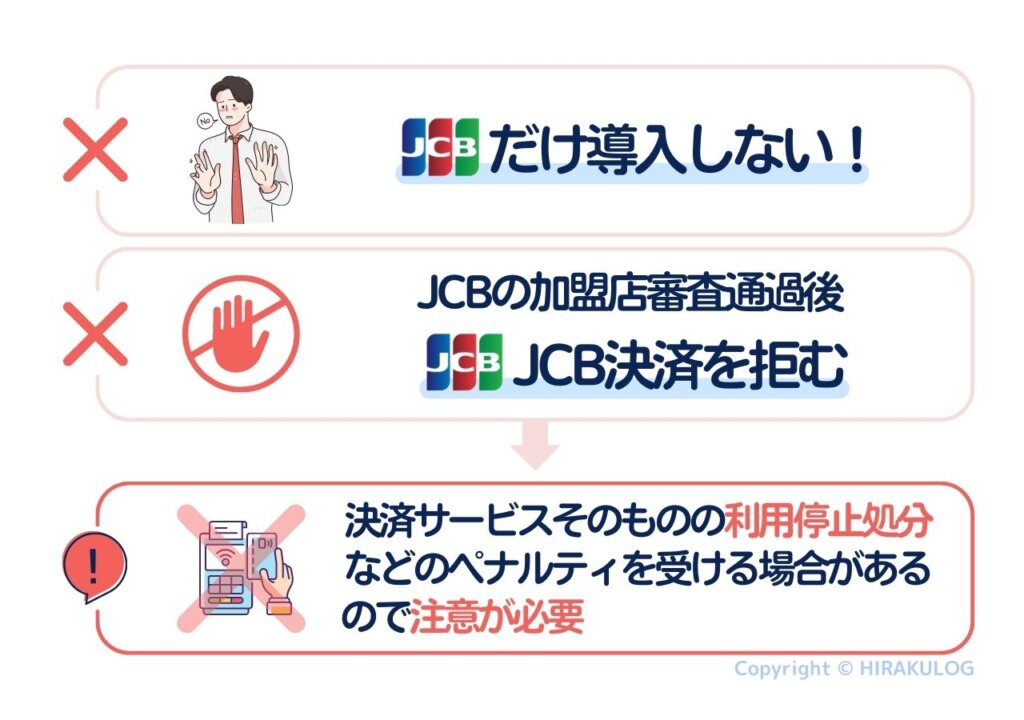

2023年4月以降、VISAやMastercardと加盟店手数料(決済手数料)が横並びになる点を考慮するとJCBのみ意図的に対応しないメリットは少ないでしょう。

そもそも、Airペイ(エアペイ)やSTORES決済など一律の加盟店手数料(決済手数料)で利用できる決済代行サービスの多くは、JCBだけ導入しないということはできません。

また、JCBの加盟店審査に通過したにも関わらず、JCB決済を拒むことは加盟店規約に違反してしまいます。最悪、決済サービスそのものの利用停止処分といったペナルティを食らう場合があるので注意が必要です。

どうしてもJCBに対応したくない場合はJCBの導入の可否を選択できる決済サービスを利用する必要があります。

具体的には、『Square(スクエア)![]()

![]()

ただし、JCBを導入しないとJCBが契約業務を執り行っているAMEXやDinersClub、QUICpayといった決済ブランドにも対応できません。

これらの決済ブランドはステータスの高い利用者が多いため、高級店や高単価商品を扱うお店では対応しておくべきでしょう。

JCBの導入を選択できる決済サービスは後からJCBを導入することも可能なので、様子を見ながら導入するのも選択肢の一つです。

まとめ

以上、JCBの加盟店手数料(決済手数料)について解説しました。

また、2023年4月以降、JCBの加盟店手数料(決済手数料)がVISAやMastercardと同水準になることを踏まえ、おすすめ決済サービスを紹介しました。

それぞれのサービスには独自の特徴があり、業界最安水準の手数料を提供する『STORES 決済 (旧:Coiney)![]()

![]()

![]()

![]()

最後に、決済サービスを選ぶ際には、加盟店手数料(決済手数料)や対応ブランドだけでなく、導入コストや入金サイクル、将来の拡張性なども考慮することが大切です。自店舗に適した決済サービスを選び、効果的なキャッシュレス決済を導入しましょう。

加盟店手数料で選ぶ!JCB決済に対応できるサービス

- Airペイ(エアペイ)

…今ならiPad&カードリーダーが無料! - Square(スクエア)

…事業実績のない個人事業主でもOK!審査結果は最短15分 - STORES 決済 (旧:Coiney)

…業界最安水準!決済手数料1.98%~利用可 - stera pack

…プリンター一体型のマルチ決済端末!決済手数料2.70%~利用可!

…VISA、Mastercard、PayPayの手数料が他社より安い!

【参考】

※1.『イプソス』キャッシュレス決済大規模調査(https://www.ipsos.com/ja-jp/cashless_monthly_survey_no10)

※2.楽天の米国シリコンバレーオフィスが提供する企業間コミュニティ『RakuNest』内のJCB紹介ページ(https://www.rakunest.com/jcb)