この記事でわかること

- 飲食店がキャッシュレス決済に対応する必要性

- 飲食店がキャッシュレス決済を導入するメリットとデメリット

- キャッシュレス決済に対応した方が良い飲食店

- 決済端末選びのポイント

- 飲食店におすすめの決済端末

- キャッシュレス決済の導入手順

近年、クレジットカードやQRコード、電子マネーなどのキャッシュレス決済への需要が増加しています。

飲食店でキャッシュレス決済を導入することで、利便性が高まり、顧客満足度の向上や売上の増加が期待できます。一方で、決済手数料や初期費用などコスト面がネックとなり、導入に踏み切れないオーナーさんもいらっしゃるかと思います。

しかし、最近では、「導入費用」や「決済手数料」など飲食店が負担する費用が少なくなってきており、入金サイクルが短いサービスも増えてきました。つまり、キャッシュレス決済の導入ハードルは年々下がっており、個人店や中小規模の飲食店でも導入しやすくなっています。

この記事では「飲食店のキャッシュレス導入」をテーマに、メリット・デメリット、決済端末の選び方、導入手順など詳しく解説します。

飲食店におすすめのキャッシュレス決済端末|比較一覧表

| 決済端末 | Airペイ おすすめ | Square Reader おすすめ | JT-VT10 おすすめ | Square Terminal | stera terminal | PayCAS Mobile |

|---|---|---|---|---|---|---|

|  |  |  |  |  | |

| 総合評価 | 4.35/5 | 4.46/5 | 4.16/5 | 4.15/5 | 4.34/5 | 3.64/5 |

| 提供元 | 株式会社 リクルート | Square 株式会社 | 株式会社EPARK | Square 株式会社 | SMBC GMO PAYMENT株式会社 | PayPay 株式会社 |

| 決済端末の種類 | モバイル決済端末 | モバイル決済端末 | 据置型オールインワン決済端末 | ポータブル型オールインワン決済端末 | 据置型オールインワン決済端末 | ポータブル型オールインワン決済端末 |

| 持ち運び | 可 | 可 | 不可 | 可 | 不可 | 可 |

| 初期費用 | 無料 | 4,980円 | 無料 | 39,980円 | 無料 | 無料 |

| 決済手数料 | 1.08~3.24% | 3.25% ⇛今なら飲食業の新規利用で1ヶ月間、 決済手数料0円 | 2.90~3.24% | 3.25% ⇛今なら飲食業の新規利用で1ヶ月間、 決済手数料0円 | 2.70~3.24% | 2.80~3.56% ※税別2.80~3.24% |

| 入金手数料 | 無料 | 無料 | 550円(税込)/回 | 無料 | 三井住友銀行 は無料 | 無料 |

| 月額利用料 | 無料 | 無料 | 無料 | 無料 | 3300円/月 ※1年間無料のお試しプランあり | 1980~3000円/月 ※税別 |

| 決済手段 | 全63種 | 全19種 | 全21種 | 全19種 | 全50種 | 全33種 |

| 入金サイクル | 月3回or月6回 ※QR決済分のみ月1回 | 翌営業日or週1回 | 月1回or月2回 | 翌営業日or週1回 | 月2回or月6回 | 月2回 |

| 審査通過率 | ||||||

| 導入までの目安 | 申込みから約10日 | 申込み当日~3営業日 | 申込みから約2ヶ月 | 申込み当日~3営業日 | 申込みから1.5か月~ | 申込みから約1か月~ |

| 公式サイト Airペイ | 公式サイト Square | 公式サイト 公式サイト | 公式サイト Square | 公式サイト stera pack | 公式サイト |

飲食店におすすめのキャッシュレス決済端末6選

Airペイ

エアペイ

|全63種の決済手段に手軽に対応!

キャンペーン利用で 無料

- キャッシュレス導入0円キャンペーン

-

実店舗を持つ事業者を対象に「iPad」と「カードリーダー」の2点が無料!導入費用0円でキャッシュレス決済に対応可能!

実店舗を持つ事業者を対象に「iPad」と「カードリーダー」の2点が無料!導入費用0円でキャッシュレス決済に対応可能!公式でチェック

- 0円スタートキャンペーン

-

iOS端末(iPadまたはiPhone)に接続して使用する決済端末を無料提供

iOS端末(iPadまたはiPhone)に接続して使用する決済端末を無料提供公式でチェック

VISA

VISA Mastercard

Mastercard AMEX

AMEX JCB

JCB DinersClub

DinersClub Discover

Discover 銀聯(UNION PAY)

銀聯(UNION PAY) iD

iD QUICPay

QUICPay 交通系IC

交通系IC ApplePay

ApplePay 楽天PAY

楽天PAY PayPay

PayPay d払い

d払い auPAY

auPAY J-Coin Pay

J-Coin Pay COIN+

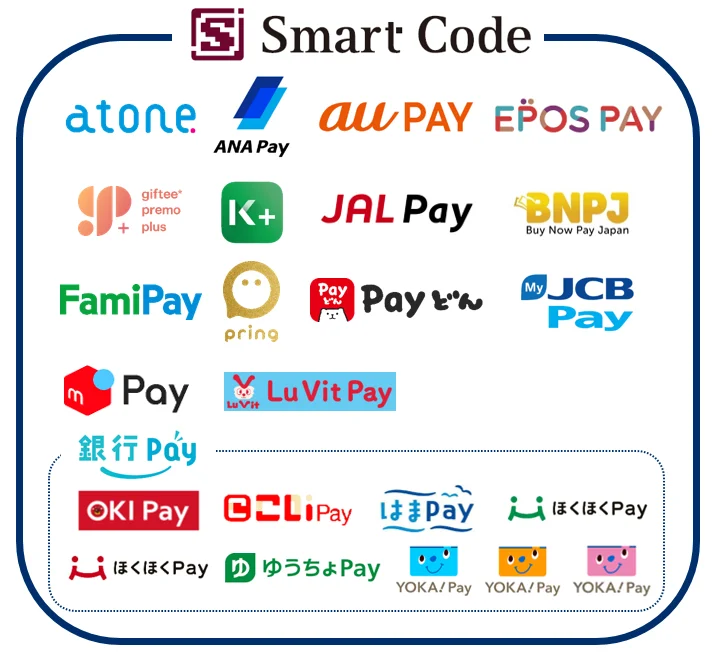

COIN+ SmartCode

SmartCode ALIPAY+

ALIPAY+ WeChat Pay

WeChat Pay Union QR

Union QR- iPhone

- iPad

- 別途購入が必要(※無くても利用可)

- 一括払い

- ICカード

- 磁気カード

- タッチ決済

- ストアスキャン

- 受取月を含む6ヶ月以内

- 20,167円

- 外部のPOSレジと連携可

- Airレジ

- 電話

- メール

- チャット

- 【年中無休】9:30~23:00

- 今ならiPadが無料|他社の飲食店向けアプリの利用もOK!

- 全63種の決済手段|これ一つで国内主要キャッシュレス決済に対応!

- 費用負担は決済手数料のみ|個人飲食店でも手軽に導入!

『Airペイ(エアペイ)![]() 』は、リクルートが提供する店舗向けの決済サービスです。

』は、リクルートが提供する店舗向けの決済サービスです。

提供元のリクルートは、飲食店情報サイト「ホットペッパーグルメ」の運営や、飲食店向けツール「Airレジ」、「レストランドボード」を提供しています。これらのサービスは、個人経営の飲食店にも利用しやすいよう設計されています。

『Airペイ(エアペイ)』も個人飲食店での導入を想定しており、費用負担は決済手数料のみとシンプルで使いやすい料金形態です。今ならiPadとカードリーダーの2点が無料の『キャッシュレス導入0円キャンペーン![]()

![]()

![]()

飲食向けの様々なツールが使えるiPadは、飲食店にとって欠かせません。提供されるiPadは『Airペイ(エアペイ)』さえ使っていれば、他社のレジアプリや台帳アプリの利用もできるため、店舗用のiPadが必要な方にもおすすめです。

- キャンペーン利用した場合、iPad、カードリーダーは解約時に返却が必要

- QRコード決済の売上分のみ月末締め翌月末の月1回入金

- 入金先にゆうちょ銀行は使えない

- Diners Club、Discover、銀聯(UnionPay)はタッチ決済に非対応

Square Reader

スクエアリーダー

|個人経営の飲食店でも安心して導入!

- 【飲食業限定】決済手数料1ヶ月無料キャンペーン

-

2024年7月1日(月)~9月30日(月)の期間、飲食店向けに決済手数料1ヶ月無料キャンペーンを実施!この期間中にSquareアカウントを新規作成し、加盟店審査に通過した飲食店が対象です。先着4000店舗限定なのでお早めに!

2024年7月1日(月)~9月30日(月)の期間、飲食店向けに決済手数料1ヶ月無料キャンペーンを実施!この期間中にSquareアカウントを新規作成し、加盟店審査に通過した飲食店が対象です。先着4000店舗限定なのでお早めに!公式でチェック

- iPhone

- iPad

- Androidスマホ

- Androidタブレット

- 別途購入が必要(※無くても利用可)

- 一括払い

- ICカード

- タッチ決済

- ユーザースキャン

- 注文日から1年間

- 4,980円

- POSレジ内蔵

- 外部のPOSレジと連携可

- Airレジ

- Bionly

- Orange Operation

- SquarePOSレジ

- poscube

- スマレジ

- ユビレジ

- ネットショップ作成

- カード決済可能な請求書発行

- リンク決済

- サブスク決済(カード自動引き落とし)

- 電話

- メール

- 10:00~18:00(年末年始・臨時休業日除く)

- 業界最安の決済端末|1年間の品質保証と30日間の返金保証!

- 審査結果は最短15分|審査に不安のある個人飲食店でもOK!

- 迅速な入金サイクル|売上は最短翌営業日に入金!

『Square(スクエア)

『Square Reader』は『Square(スクエア)が提供する4種類の決済端末の一つで、本体価格4980円と最安水準です。さらに30日以内なら使用後でも無料返品でき、iOS・Androidの両方に対応しており、使いやすさも抜群です。

『Square(スクエア)』は利用実績を重視するため、申し込みさえすれば基本的には審査に通過し、カード決済に対応できます。そのため、他社の審査に通らなかった飲食店や、審査に不安がある個人経営の飲食店でも簡単にカード決済に対応できます。

キャッシュレス決済の売上は最短で翌営業日に入金されるため、資金繰りへの影響がほとんどありません。

最近では、飲食店向けの機能を強化しており、POSレジ機能やテイクアウトの注文サイト作成、テーブルオーダー機能など、キャッシュレス決済以外の機能も充実しています。

端末が手頃な価格設定であること、独自の審査基準、そして迅速な入金サイクルといった特長を持つ『Square(スクエア)』は、とくに個人経営の飲食店におすすめの決済端末です。

- スマホやタブレットはお店側で用意

- 紙のレシート発行には別途プリンターが必要

- 磁気ストライプカードの読み取りができない

- 利用状況に応じて、追加で書類提出を求められることがある

- QRコード決済はPayPayのみ対応

JT-VT10

|初期費用&月額費用も0円なのに決済手数料2.90%~!

- 不要

- 端末に内蔵

- ロール紙無料

- 一括払い

- ICカード

- 磁気カード

- タッチ決済

- ストアスキャン

- 受取から7ヶ月

- 126,300円(税別)

- 外部のPOSレジと連携可

- ほぼ全てのPOSレジとの連携可能※

- BUSICOM

- NECモバイルPOS

- POS+

- Uレジ

- シャープ

- スマレジ

- 東芝テック

- 富士通

- ユビレジ

- 電話

- 平日10:00~18:00

- 3つの無料|初期費用・月額費用・レシートロールの追加発注、全て無料!

- 低コスト|VISA/Mastercardを決済手数料2.90%で利用できる

- ほぼ全てのPOSレジと連携可能|POSレジシステムと個別連携開発に対応!

- 柔軟設置|スタッフとお客様、それぞれが操作する端末が分かれているため、段差や奥行のあるレジカウンターにも柔軟に設置可能!

「JT-VT10」は、株式会社EPARKの決済代行サービス『EPARKペイメント

「JT-VT10」は、飲食店での利用が多い決済手段であるカード決済とPayPay決済に対応しています。

また、コスト面でも優れており、VISAとMastercardを決済手数料2.90%で利用できます。他社サービスでもVISAとMastercardを2%台の決済手数料で利用できるものがありますが、月額サービス利用料がかかったり、契約期間の縛りがあるなど契約上の縛りがあります。

『EPARKペイメント』は、初期費用や月額費用が無料で、レシートロール紙の追加注文も無料で提供しています。さらに、契約期間の縛りがないため、いつでも解約が可能です。

また、Airレジを除くほぼ全てのPOSレジと連携できます。連携機能により、POSレジ上の会計情報を自動的に決済端末に共有されるため、よりスムーズな会計処理が実現します。さらに、金額の打ち間違いも防げるため、キャッシュレス決済の導入による会計業務の効率化を最大限に図れます。

このように契約の縛りなく、低コストかつPOSレジ連携できるため、初めて決済端末を導入する飲食店にもおすすめの決済端末です。

- QRコード決済はPayPayのみ対応

- 主な対象は飲食業※他業種の申込みもできるが、契約条件が変わる可能性あり

- 持ち運べない

- ほぼ全てのPOSレジと連携可能だが、システム側のバージョンによっては連携不可のため、要問い合わせ

- 保証期間以降の修理・交換費用が高額

Square Terminal

スクエアターミナル

|柔軟な契約で使えるオールインワン端末

- 【飲食業限定】決済手数料1ヶ月無料キャンペーン

-

2024年7月1日(月)~9月30日(月)の期間、飲食店向けに決済手数料1ヶ月無料キャンペーンを実施!この期間中にSquareアカウントを新規作成し、加盟店審査に通過した飲食店が対象です。先着4000店舗限定なのでお早めに!

2024年7月1日(月)~9月30日(月)の期間、飲食店向けに決済手数料1ヶ月無料キャンペーンを実施!この期間中にSquareアカウントを新規作成し、加盟店審査に通過した飲食店が対象です。先着4000店舗限定なのでお早めに!公式でチェック

- 不要

- 端末に内蔵

- 一括払い

- ICカード

- 磁気カード

- タッチ決済

- ユーザースキャン

- 注文日から1年間

- 39,980円

- POSレジ内蔵

- SquarePOSレジ

- ネットショップ作成

- カード決済可能な請求書発行

- リンク決済

- サブスク決済(カード自動引き落とし)

- 電話

- メール

- 10:00~18:00(年末年始・臨時休業日除く)

- 周辺機器不要|これ1台でキャッシュレス決済付きのPOSレジとして使える!

- 高い柔軟性|買い切り型なので月額費用や契約期間の縛りなし!

- バッテリー内蔵|客席での決済や屋外利用にも対応!

『Square Terminal』は『Square(スクエア)

本体価格39,980円と『Square Reader(4,980円)』より高いです。しかし、据置型のレシートプリンターを新しく購入すると約5万円かかるため、プリンター代を含めた金額としてはコスパの高い端末と言えます。

さらに、POSレジ機能も使えるため、キャッシュドロア(レジのお金を入れる引き出し)と併用すれば、コンパクトなレジカウンターとして運用できます。持ち運びもできるので、キッチンカーやイベント出店時にも活用できます。

ただし、『Square Reader』と違って、他社のタブレット型POSレジとの連携ができません。

結論として、キャッシュレス決済とPOSレジの両方の導入を検討している飲食店には『Square Terminal』がおすすめです。一方、既にPOSレジを導入している店舗では『Square Reader』で十分でしょう。

- Square以外のアプリをインストールができない

- 他社のPOSレジとの連動ができない

- 利用状況に応じて、追加で書類提出を求められることがある

- QRコード決済はPayPayのみ対応

stera terminal

ステラターミナル

|カード決済手数料の安さと充実のアフターサポート

※他行は1回辺り220円(税込)

- 不要

- 端末に内蔵

- ロール紙無料

- 一括払い

- 2回払い

- 分割払い

- リボ払い

- ボーナス一括払い

- ICカード

- 磁気カード

- タッチ決済

- ストアスキャン

- 契約期間中は常に保証対象

- POSレジ内蔵

- 外部のPOSレジと連携可

- assetforce for stera

- BUSICOM

- Emusen easy「スキャンレジ」

- Foody Pocket POS

- LORS SYSTEM

- medipo

- NECモバイルPOS

- POS+

- stera pack POS

- Uレジ

- コアレジ

- スマレジ

- リアレジ

- 電話

- メール

- 【TEL】平日9時~17時30分

- 【メール】365日24時間受付

- 業界最安水準|VISA、Mastercardの決済手数料2.70%~!

- 初期費用0円|高性能なオールインワン決済端末を無料で導入!

- 充実のサポート|契約中は修理・交換無料!レシートロールは何度でも無料発注可!

『stera terminal』は、三井住友カード系の決済サービス『stera pack ![]()

![]()

![]()

最大の魅力は、VISA/Mastercardの決済手数料が低く、2.70%で利用できることです。

その代わり、月額サービス利用料が掛かるため、カード決済の売上が月間平均約61.1万円を超えない場合は『Airペイ』や『Square』より、毎月の負担額が大きくなります。

カード決済額が読めない飲食店でも導入しやすいように、1年間の月額利用料が無料となるお試しプランを提供しています。

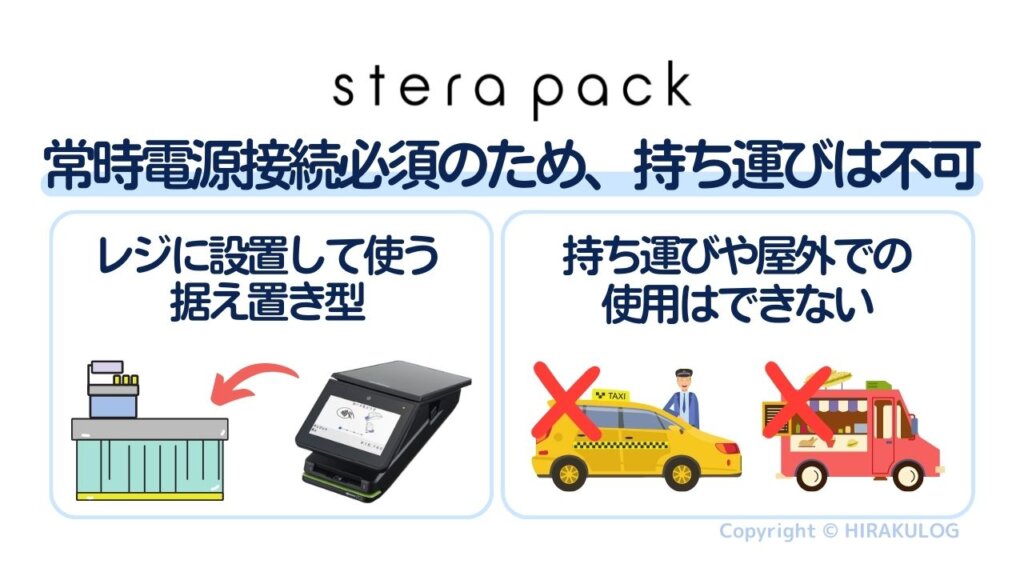

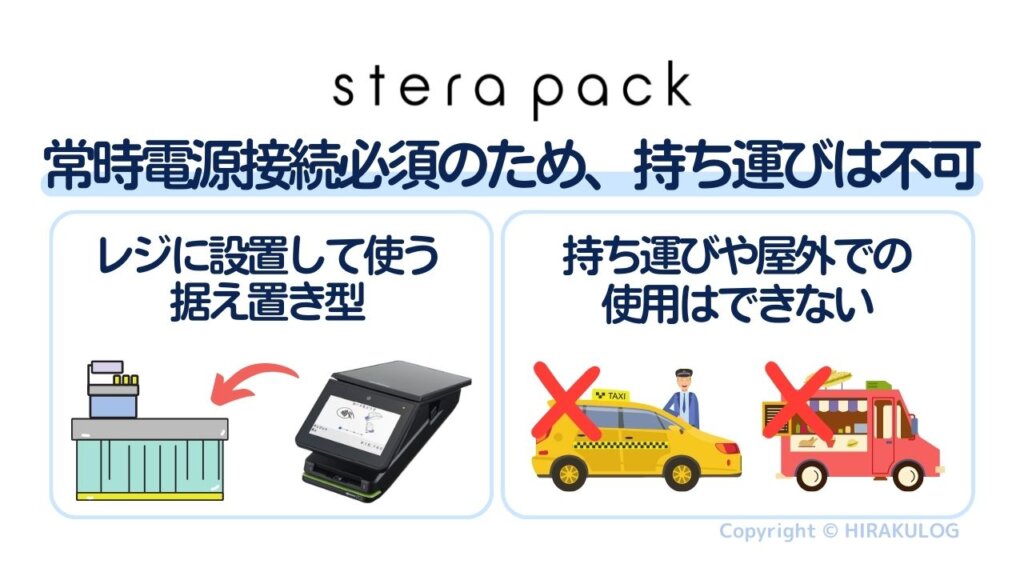

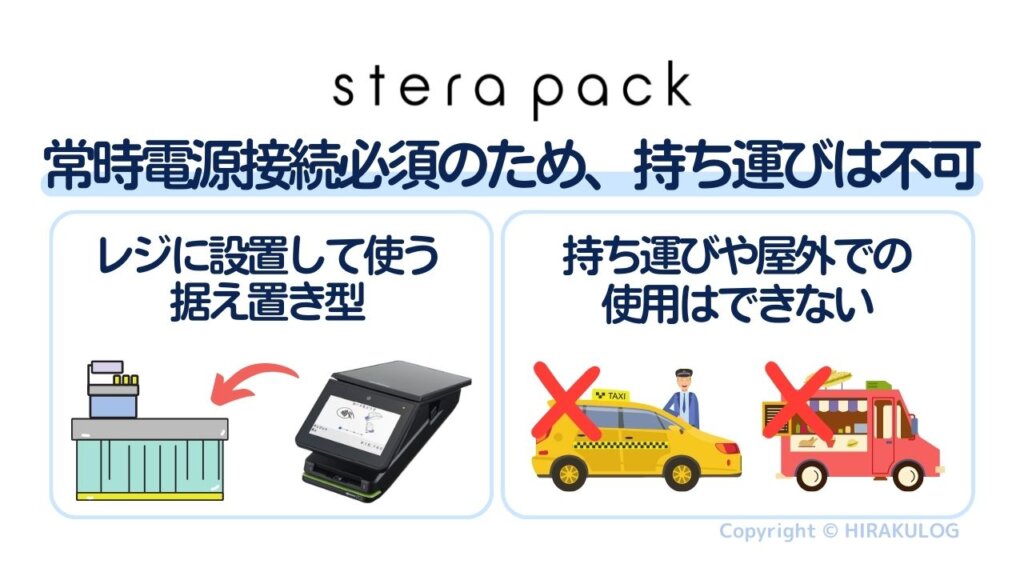

ただし、据え置き型の決済端末なので、客席での決済ができません。

また、加盟店審査が厳しく、導入には1.5ヶ月以上かかるため、キャッシュレス決済をすぐに導入したい店舗にとっては時間がかかりすぎます。『stera terminal』の審査が完了するまでの一時的な解決策として、『Square』などの他社サービスの併用がおすすめです。

- お試しプラン契約中はVISA、MasterCardの決済手数料が3.24%

- 三井住友銀行以外への入金は1回辺り220円の振込手数料が掛かる

- 申込から導入まで1.5~2か月ほど時間がかかる

- 持ち運べない

- 解約時には端末の返却が必要

PayCAS Mobile

ペイキャスモバイル

|VISA/Mastercard/PayPayの手数料が安い

- 不要

- 端末に内蔵

- 一括払い

- 2回払い

- 分割払い

- リボ払い

- ボーナス一括払い

- ICカード

- 磁気カード

- タッチ決済

- ストアスキャン

- 端末受取月含む4年間

- 78,800円

- 外部のPOSレジと連携可

- blayn

- nRegi-mini

- リアレジ

- 電話

- メール

- 365日24時間対応

- 初期費用0円|PayPayからの申込みで通常78,800円の決済端末が無料

- 決済手数料2.80%~|VISA/Mastercard/PayPayが安い

- 周辺機器&ネット環境不要|ソフトバンクSIM対応のオールインワン端末

『

この端末の最大の特徴は、VISA・Mastercard・PayPayの3ブランドの決済手数料が他社より低い2.80%~利用できる点です。ただし、JCB系の決済手段は3.56%の手数料がかかり、他社と比べるとやや高いです。

また、月額サービス利用料1,980円(税別)が必要で、電子マネー決済に対応する場合、さらに1,020円(税別)の追加料金がかかります。加えて、4年間の契約期間や他社サービスとの併用が難しい場合があるなど、契約の柔軟性にやや欠ける印象です。

電子マネー決済の導入は任意なため、レストランや居酒屋など高単価が見込める業態では、少額決済での利用が多い電子マネー決済をあえて導入しないことで毎月の固定費を削減できます。

契約の縛りは強いものの、VISA、Mastercard、PayPayといった利用者が特に多い決済ブランドに低コストで対応できるため、これらの決済手数料を抑えたい飲食店には『PayCAS』がおすすめです。

- JCB系の決済ブランドの手数料は消費税の課税対象

- 月額利用料1980円がかかる

- 電子マネー決済を利用する場合はさらに月額1020円が掛かる

- 4年間の契約の縛りがあり、解約時は残月数に応じた違約金が発生する

- 既に他社の決済端末を導入している場合、導入できない可能性あり

飲食店がキャッシュレス決済に対応する必要性

結論として、飲食店はキャッシュレス決済に対応すべきです。

主な理由は以下の3つが挙げられます。

- 【需要の拡大】キャッシュレス決済の市場拡大

- 【競合性】飲食業はキャッシュレス導入率の高い業種

- 【低コスト化】決済端末と手数料の低価格化

【需要の拡大】キャッシュレス決済の市場拡大

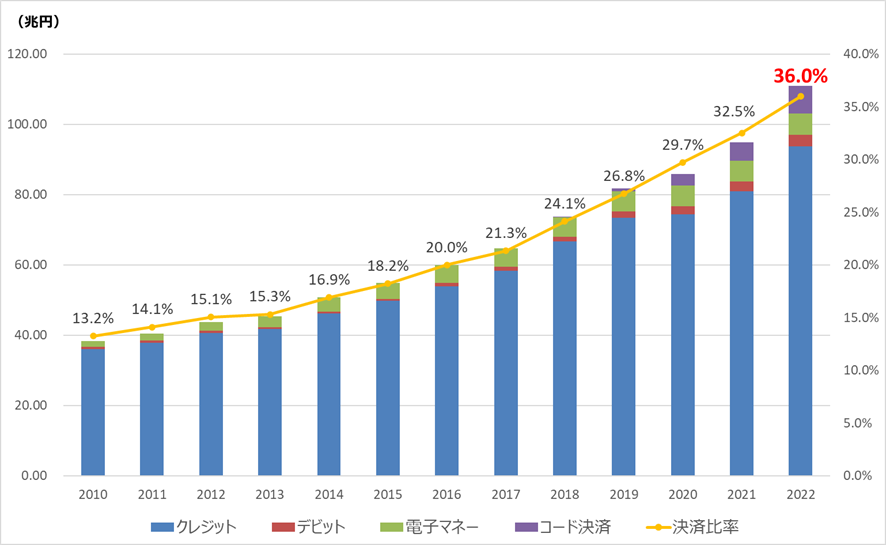

キャッシュレス決済の市場は年々拡大しており、経産省の2023年の調査によるとキャッシュレス決済の比率は「2010年の13.2%」から「2022年には36%」と大きく上昇していることがわかります。

【経済産業省】2022年のキャッシュレス決済比率を算出しました

政府主導でキャッシュレス決済の推進に取り組んでいることもあり、キャッシュレス決済の需要は増加しているのです。また、スマホの普及によるネットショッピングの利用増加や、感染症対策の一貫として導入が進んだことも挙げられます。

私の取引先の飲食店では、2019年10月以降、売上金額・件数ともに40~50%がキャッシュレス決済で支払われているお店が多く、その需要の高さが伺えます。

【競合性】飲食業はキャッシュレス導入率の高い業種

飲食業はキャッシュレス決済の導入が比較的に進んでいる業種です。2021年に行われた経産省のアンケート調査によると、85.4%の飲食店がキャッシュレス決済に対応していると回答しました。

【経済産業省】キャッシュレス決済実態調査アンケートを行いました。

業種 導入率 飲食業 85.4% 食品小売 78.8% その他小売 88.3% 観光 86.7% 公共機関 66.2% その他サービス業 63.8% その他 34.6%

このように飲食業では、キャッシュレス決済の導入率が高いため、導入を先送りにすることは競争力の低下に繋がります。

もちろん、飲食店では独自のメニューやサービスで差をつけることができます。しかし、さまざまな支払い方法を取り入れることで、顧客が来店しやすくなります。

例えば、現金の持ちあわせがお客様や、現金の支出を避けたいお客様も、キャッシュレスなら気軽にお店を利用できます。これにより、より多くの顧客を受け入れ、機会損失を防ぐことができるのです。

さらに、キャッシュレス決済によるスピーディーな会計は顧客のストレスを減らし、満足度を高めます。キャッシュレス決済を導入することは、今の飲食業界で競争力を保つ上で欠かせない要素と言えるでしょう。

【低コスト化】決済端末と手数料の低価格化

キャッシュレス決済を導入する上で、最大の懸念は「決済手数料(加盟店手数料)」という方が多いのではないでしょうか。しかし、キャッシュレス決済の導入や運用に掛かるコストは年々下がっています。

キャッシュレス推進を進めたい政府としても、「決済手数料(加盟店手数料)」を理由にキャッシュレス導入が進まないことを問題視し、様々な施策が実施されました。

- 公正取引委員会による決済手数料の透明化に関する調査と呼びかけ

- 補助事業による決済手数料や決済端末の負担軽減

また、低価格で決済端末を提供する企業が増えたことも、コストが下がった大きな要因です。

例えば、リクルートの『Airペイ(エアペイ)![]()

![]()

こうしたサービスの登場により、各社で競争が起き、決済手数料の引き下げや、端末自体も無料で提供するサービスも増えてきました。

結果として、キャッシュレス決済を導入するハードルは大幅に下がり、個人店でも簡単に導入できるようになっています。

キャッシュレス決済を導入した方が良い飲食店はこんなお店

キャッシュレス決済の需要は年々増加しており、飲食店での導入はほぼ必須と言えます。

とくに以下のタイプのお店では、キャッシュレス決済の導入が顧客の利便性を高め、売上を伸ばす大きなチャンスとなります。

- 単価が高いお店

- 宴会など団体客を多く迎えるお店

- 外国人観光客(インバウンド消費者)を取り込みたいお店

- ビジネス街に位置するお店

- 高い回転率を求められるお店

- お客様からの要望が多いお店

単価が高いお店

高価な料理や飲料を提供する飲食店がキャッシュレス決済に対応することで、お客様は大量の現金を携帯する必要がなくなり、持ち合わせの現金を気にせずに食事を楽しむことができます。とくに、クレジットカード決済は支払いを先送りできるため、現金に余裕がない時でも来店することができます。

さらに、高額なお会計ほど、多くのポイント還元を受けることができ、お客様にとってさらなる魅力となります。

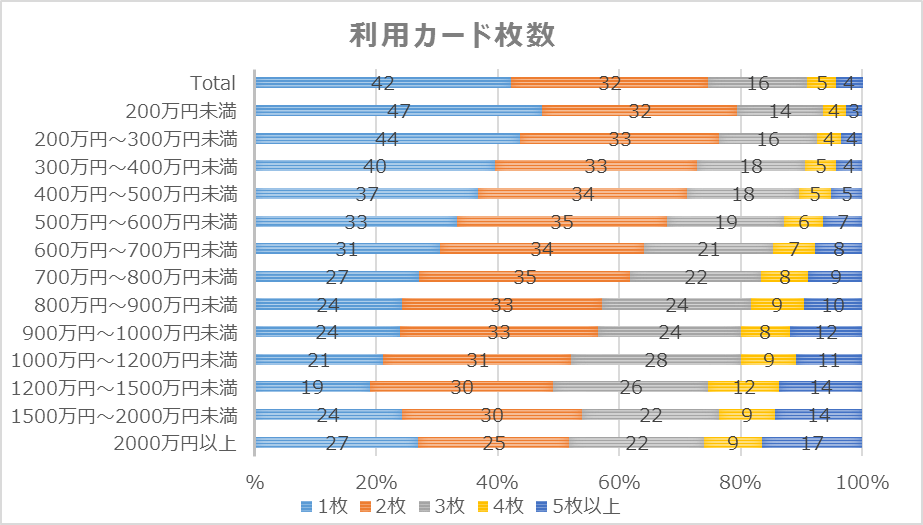

「高級店の顧客はポイントを気にしないのでは?」と考えるかもしれませんが、実は高収入層ほどクレジットカードの利用枚数が多いことが調査で明らかになっています。

※この調査の対象は「保有枚数」でなく「利用枚数」で行っております。

【イプソス】「クレジットカード利用実態調査」の結果を公表

つまり、年収が高い人ほど、お店ごとにクレジットカードを使い分けており、もっともお得に決済をしていることになります。

以上の点から、キャッシュレス決済(特にクレジットカード決済)に対応することは、単価の高い飲食店にとって、重要な顧客層を引き付け、売上を伸ばす絶好の機会となります。

宴会など団体客を多く迎えるお店

居酒屋の宴会需要やレストランでのパーティ利用は、会計金額が大きくなるため、現金払いだとお金を数える手間や時間が掛かります。

一方、キャッシュレス決済なら、高額でも迅速かつ簡単に決済を完了できるため、幹事の負担を大幅に軽減し、店舗の運営効率も向上します。

また、宴会やパーティーの高額なお会計は、幹事にとってポイントを大量に獲得できる絶好の機会となります。これは店舗選択の際の大きな動機となるため、キャッシュレス決済に対応することで、団体客の集客に大きく貢献する可能性があります。

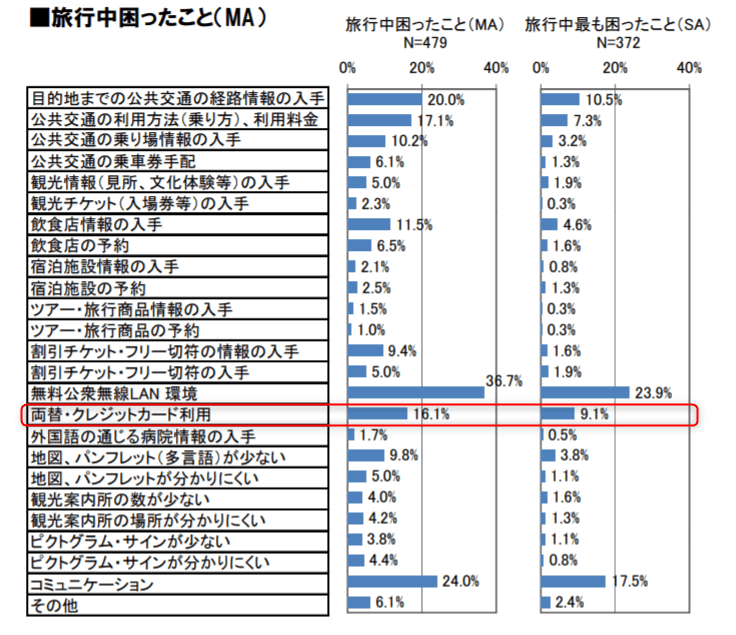

外国人観光客(インバウンド消費者)を取り込みたいお店

2019年の観光庁の調査によると、外国人観光客が日本を訪れた際に困ったことの一つに「クレジットカードの利用・両替」が挙げられます。

出典:外国人旅行者に対するアンケート調査結果について

外国人観光客にとって、日本円への両替には手間も手数料もかかります。また、現金の持ち合わせが限られているため、キャッシュレス決済が使えるお店で食事をしたいを考える人も多くいるでしょう。

こうした理由から外国人観光客を取り込みたい飲食店では、キャッシュレス決済への対応は必須と言えます。

ビジネス街に位置するお店

ビジネス街の飲食店は、ビジネスパーソンやオフィスワーカーが限られた休憩時間に利用することが多いため、キャッシュレス決済のスピーディーさが大きな利点となります。

キャッシュレス決済は、現金払いよりもはるかにスムーズな会計処理を可能にし、ランチタイムやビジネスミーティング時の貴重な時間を節約できます。

ビジネスパーソンの時間を効率的に使えるようにすることは、顧客の満足度を高め、再来店を促進します。

高い回転率を求められるお店

ファストフード店、カフェ、テイクアウト専門店など、お客様の入れ替わりが早いお店では迅速なサービス提供が求められます。とくにピークタイムには、多くの顧客を短時間で対応する必要があります。

現金の場合、取り出しや釣り銭の受け渡しに時間がかかりますが、キャッシュレス決済ならカードやスマホを読み取るだけで決済が完了します。

キャッシュレス決済の導入により、顧客の待ち時間が大幅に短縮され、店舗の回転率が高まります。

お客様からの要望が多いお店

来店時や問い合わせ時に「キャッシュレス決済を使いたい」といった要望が多い場合、これに応えることで顧客満足度を高め、リピーターの獲得や口コミによる新規顧客の増加に繋がります。

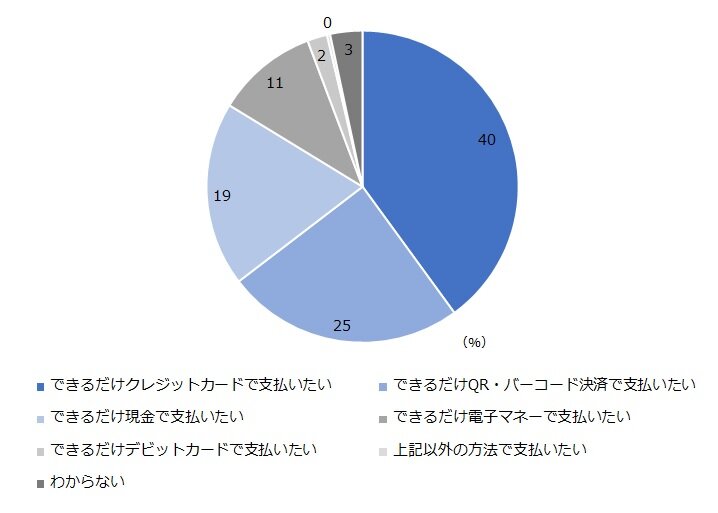

しかし、全てのお客様が要望を声に出してくれるわけではありません。NIRA総合研究開発機構の2023年の調査によれば、全体の78%の人が「できるだけキャッシュレス決済で支払いたい」と回答しています。

(出典)NIRA総合研究開発機構(2023)「キャッシュレス決済実態調査2023(速報)」

近隣にキャッシュレス決済を導入している同業の店舗がある場合、キャッシュレス未導入のままでは集客機会を逃してしまう可能性があります。

飲食店向け|決済端末選びの4つのポイント

飲食店でキャッシュレス決済を導入する際、考慮すべきポイントは数多くあります。ここでは、特に重要な4つのポイントに絞って解説します。

- 初期費用と運用に掛かるコスト

- よく使われる決済手段に対応できるか

- 客席での決済に対応するか

- 入金サイクルの早さ

初期費用と運用に掛かるコスト

飲食店でキャッシュレス決済を導入する際、特に重要なのは「決済端末の初期費用」と「運用に掛かるコスト」です。

これらは決済サービスによって異なりますが、端末の種類によって傾向が見られます。

- モバイル決済端末

-

月額費用はかからず、初期費用が無料のもの多いです。手数料は約3.24%が一般的です。

- オールインワン決済端末

-

月額費用がかかることが多いですが、初期費用は無料のものが多く、一部のブランドにおいては2%台の手数料で利用可能です。

- QRコード

-

月額費用はかからず、初期費用が無料です。手数料は1~2%台ですが、対応できる決済手段が限られています。

初めてキャッシュレス決済を導入するならモバイル決済端末がおすすめです。初期費用0円で始められ、導入後の負担は決済手数料のみとシンプルな料金体系です。また、契約の縛りがなく、いつでも解約できます。

オールインワンタイプの決済端末は、月額費用がかかるものの、一定額以上の決済がある場合には手数料の低さが魅力的です。一方、QRコード決済はコストを最も抑えられますが、対応できる決済手段が限定的です。

よく使われる決済手段に対応できるか

飲食店でのキャッシュレス決済は大きく以下の3つに分けられます。

- カード決済

- 電子マネー決済

- QRコード決済

キャッシュレス決済の受付に対応する上で重要なのは「使われる決済手段に対応すること」です。

「ホットペッパーグルメ外食総研」の2023年の調査によると、飲食店でのキャッシュレス決済は、クレジットカードが最も利用されており、次いでQRコード決済が多いようです。

| 決済手段 | 割合 | |

|---|---|---|

| 2022年 | 2019年 | |

| クレジットカード決済 | 79.7% | 79.1% |

| QRコード決済 | 58.4% | 10.0% |

| 交通系電子マネー | 38.6% | 29.6% |

| 交通系以外の電子マネー | 28.4% | 18.2% |

飲食店におけるキャッシュレス決済の利用実態と今後の利用意向を調査

つまり、対応しておくべき決済手段は、

「カード決済>QRコード決済>交通系電子マネー>交通系以外の電子マネー」

上記の順に優先度が高いということになります。

ただし、交通系電子マネー決済は、事前に現金をチャージした限度額の範囲内で使うプリペイド型のため、少額決済に向いています。そのため、カフェやランチタイムなど単価が1000円前後の飲食店での利用が主になります。

また、使われる決済手段の中にも決済ブランドによって、使われるものとあまり使われないものが存在します。

とくに、QRコード決済はPayPayの利用者が頭一つ抜けています。2022年のキャッシュレス推進協議会の調査データを基に、PayPayが集計した結果によると、QRコード決済シェアの67%をPayPayが占めていることがわかりました。

これらを踏まえると、飲食店では以下の決済ブランドには最低限対応すべきと言えます。

| カード決済 |         |

|---|---|

| QRコード決済 |   |

決済端末を選ぶ際には、上記の決済ブランドに対応しているかチェックしておきましょう。

客席での決済に対応するか

飲食店で使用する決済端末は「客席で決済できるかどうか」は重要なポイントです。これはサービスの質や顧客の利便性を高めるだけでなく、ピークタイムのレジ付近の混雑を緩和する効果に期待できます。

例えば、ファストフードやテイクアウト専門店では、注文時にお会計を済ませることが一般的なため、据置型の決済端末でも問題ありません。

一方、レストランや居酒屋のように、お客様が食事を終えた後にまとめて会計する飲食店では、客席まで持ち運び可能な決済端末の導入が望ましいです。

客席で直接決済ができれば、顧客は快適に支払いを済ませることができ、店舗側もレジ付近の混雑を緩和し、スムーズな店内運営が可能になります。

入金サイクルの早さ

入金サイクルの早さは、資金繰りに影響するため、重要です。とくに、資金に余裕がないお店では、早めに入金されるサービスを選ぶことで、お金の流れがスムーズになり、経営が安定します。

お店の資金状況をきちんと理解し、それに合った入金サイクルを提供するサービスを選ぶことが大切です。

飲食店のキャッシュレス決済端末の導入方法

申し込みに必要なもの

飲食店が決済端末を申し込みする際に、以下の書類が求められることが多いです。

| 個人事業主の場合 | 法人の場合 |

|---|---|

| 個人事業の開業届出書の写し 本人確認書類 飲食営業許可証 | 登記簿謄本 飲食営業許可証 |

| 店舗の実態が確認できる資料 例.ホームページのURL、メニューや店舗の写真など | |

これらの書類はスマホで撮影した写真をアップロードする形で提出しますが、写真がボケていたり、書類に不備があると審査が進まず、導入に時間が掛かってしまうため、お気をつけください。

なお、書類提出が面倒という方は『Square(スクエア)

※利用状況によっては、後から書類の提出が求められることがあります。

【申込無料】審査結果がすぐわかる!

申し込み手順と流れ

各決済サービスのウェブサイトから申し込みます。申し込みフォームに従って必要情報を入力し、書類を提出します。

なお、不備があると審査に進まないため、注意が必要です。

加盟店審査では、申込内容を基に事業者の信頼性や安全性の確認が行われます。審査期間はサービスやブランドによって異なり、モバイル決済端末は通常3営業日以内、オールインワン決済端末は1ヶ月以上かかる場合があります。

審査通過後に端末が配送されます。モバイル決済端末は審査後2営業日程度で、オールインワン決済端末は数週間かかることがあります。

端末受取後、同梱のマニュアルに従って初期設定を行います。端末を起動し、インターネットや周辺機器に接続するのみで、通常5~10分程度で完了します。

初期設定完了後、決済処理が可能になります。ただし、審査の早いものでは、利用開始直後はVISA/Mastercardのみ利用可能で、他の決済ブランドは順次利用できるようになります。

飲食店がキャッシュレス決済を導入する7つのメリット

- 会計が迅速かつスムーズに

- 顧客の利便性向上

- 新しい顧客層の獲得

- 客単価の向上

- 締め作業の効率化

- 衛生面での安心感

会計が迅速かつスムーズに

キャッシュレス決済により、現金の受け渡しや釣り銭の計算が不要となり、会計時間が大幅に短縮されます。

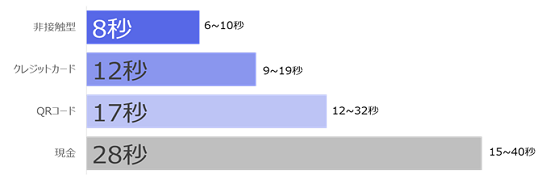

過去にJCBが行った実証実験では、キャッシュレス決済は現金よりも平均16秒速く、非接触型に限定すると現金より20秒速く決済できるという結果も出ています。

(出典)JCB「決済速度に関する実証実験結果」

スムーズな会計によって、ピークタイムなど混雑時にお客様を待たせる機会が減り、顧客のストレスを軽減します。つまり、顧客満足度の向上に直結し、結果的にリピーターの増加や口コミによる新規顧客獲得につながる可能性があります。

顧客の利便性向上

飲食店がキャッシュレス決済を導入することにより、顧客は多額の現金を持ち歩く必要がなくなり、食事の支払いをスマホやカードを使用して簡単に済ませることができます。

さらに、支払い方法の選択肢が増えることで、顧客のニーズや状況に応じて柔軟な決済方法を選べるようになります。

- 現金の支出を抑えたい

-

手持ちの現金を使わずに支払いたい時にクレジットカードを使用することで、支払いを後に延ばすことができます。

- 緊急時の支払い

-

急な会議後にランチを取る際に現金が不足している場合、電子マネーやQRコード決済を使用して、スマホで簡単に支払いを完了できます。

このようにキャッシュレス決済の導入は、顧客の選択肢を増やし、利便性が大幅に向上します。

新しい顧客層の獲得

キャッシュレス決済に対応することで、現金を持ち歩かない顧客や、キャッシュレスを好む顧客層を引き付けることができます。

初めてお店を訪れるお客様の中には、現金の不足を心配して入店をためらうことがあります。キャッシュレス決済を導入すれば、こうしたお客様も手持ちの現金を気にせず、安心して飲食を楽しむことができます。

客単価の向上

キャッシュレス決済を導入すると、顧客は手持ちの現金以上の金額を支払うことができます。また、物理的な現金のやり取りがないため、顧客が感じる心理的な支出の抵抗が低減され、より多くの注文が期待できます。

とくにクレジットカードは、支払いを先送りできるため、現金の支出を抑えたい顧客にとっても魅力的です。

このような理由から、顧客からの注文数が増えたり、より高価な料理が注文されやすくなり、客単価の向上が期待できます。

締め作業の効率化

キャッシュレス決済を導入することで、現金の集計や管理にかかる手間が大幅に削減されます。日々の締め作業や経理処理が格段に簡素化され、業務効率が向上します。

とくに、席数の多いレストランや居酒屋では、繁忙期には1日の売上が数十万円から百万円を超えることもあります。

キャッシュレス決済の場合、売上は後日口座に振り込まれるため、毎日の現金の取り扱いや精算に伴うリスクが減少します。盗難のリスクや従業員による不正対策にもなり、被害を最小限に抑えることができます。

衛生面での安心感

不特定多数の手に触れる現金は衛生的なリスクを抱えているのに対し、個人が所有するスマホやカードを使用するキャッシュレス決済は、衛生面でのリスクを低減します。

とくに、タッチ決済や電子マネー、QRコード決済は、お店の決済端末に物理的に触れることなく決済できるため、顧客と従業員双方の衛生面での安全を確保します。

飲食店にとって、キャッシュレス決済の導入は、日常の衛生管理にも貢献し、顧客に安心して飲食を楽しんでもらうために効果的です。

飲食店がキャッシュレス決済を導入する4つのデメリット

- 導入や運用にコストがかかる場合がある

- 決済手数料が発生する

- 資金繰りに影響する可能性がある

- 端末の故障や通信エラーによるトラブルが起きる可能性がある

導入や運用にコストがかかる場合がある

飲食店がキャッシュレス決済に対応するには、カードやスマホを読み取る決済端末が必要です。

初期費用を掛けたくない場合、端末を無料提供するサービスを選ぶと良いでしょう。

しかし、サービスによっては月額利用料が発生するため、注意が必要です。こうしたサービスは、毎月固定費が掛かる代わりに、一部の決済ブランドの手数料が安く利用できたり、修理交換は何度でも無料といった利点もあります。

お店の売上規模やニーズに合わせて端末を選ぶことが重要であり、場合によっては初期費用を負担する必要があることも覚えておきましょう。

決済手数料が発生する

キャッシュレス決済の売上には、一定の決済手数料がかかります。

対面決済における決済手数料の相場は約3.24%ですが、年々低下傾向にあります。実際、一部サービスでは特定の決済ブランドを1~2%台で利用できます。

初めてキャッシュレス決済を導入する飲食店では、手数料負担の少ないサービスから導入し、単価や集客の変化を確認してみるのも戦略の一つです。

PayPayを決済手数料1.60%~導入!

資金繰りに影響する可能性がある

キャッシュレス決済の売上は後日、指定口座に振込入金されます。現金払いのようにすぐに手元にお金が入らないので、資金管理に注意が必要です。

決済から入金までの周期を入金サイクルと呼びますが、決済サービスによってまちまちです。早いものでは決済の翌日に入金され、遅いものでは翌月末の入金となります。

また、入金先の口座や決済手段によっても、入金サイクルが変わることがあるため、申込時に必ずチェックしておきましょう。

端末の故障や通信エラーによるトラブルが起きる可能性がある

飲食店では、厨房機器がWi-Fiや他の通信機器に影響を与えることがあります。そのため、店内のレイアウトや、端末とルーターの配置によっては決済端末がうまく機能しない場合があるので注意が必要です。

また、決済端末は電子機器なのでいずれ故障する可能性があります。

導入前には必ず店内の通信状態をチェックし、端末が故障した際の対策を考えておくことが大切です。また、トラブルに備えて、予備の決済端末を用意する飲食店もあります。

まとめ

以上、「飲食店のキャッシュレス導入」について詳しく解説しました。

飲食店がキャッシュレス決済に対応することで、集客効果や利便性が高まり、リピートの促進や単価のアップが期待できます。さらに、スムーズな会計処理、締め作業の簡略化、そしてセキュリティの向上など、店舗運営における多くのメリットがあります。

とくに『Airペイ(エアペイ)![]()

![]()

![]()

![]()

今なら"iPadと決済端末"が無料

コメント